Das Erwachsenwerden ist eine gemischte Sache, nicht wahr? Einerseits kann man endlich tun, was man will (eigene Entscheidungen treffen, so lange wegbleiben, wie man will, und sogar selbst ein Auto mieten). Andererseits können Sie sich auf die Dinge freuen, die nicht so viel Spaß machen: die langweiligen Dinge wie Versicherungen, Wurzelbehandlungen und sogar die teuren Glühbirnen bezahlen.

In diesem Sinne haben wir eine Frage an Sie: Sind Sie bereit, finanzielle Verantwortung zu übernehmen? Wenn Sie mit Ja geantwortet haben, dann herzlichen Glückwunsch – Sie haben die Nase vorn! Wenn Sie jedoch mit Nein geantwortet haben, haben Sie noch genügend Zeit, um sich für eine erfolgreiche Zukunft zu rüsten. Und wir sind hier, um Ihnen die richtige Richtung zu zeigen.

Der beste Freund des Millionärs: Zinseszins

Millionär. Klingt wie ein weit entfernter Traum, oder? Tatsächlich ist er realistischer, als Sie vielleicht denken. Mit harter Arbeit und bewusster Planung können Sie jeden Tag zum Millionär werden. Eine Möglichkeit, das zu erreichen, ist die Nutzung eines kleinen Geldzaubers namens Zinseszins.

„Sie wollen, dass Ihr Geld mit diesen zwei besten Freunden zusammen ist: Zeit und Zinseszins.“ – Chris Hogan

Hier ein kleines Geheimnis: Der Zinseszins ist der beste Freund des Millionärs. Es ist kostenloses Geld. Ganz im Ernst. Aber verlassen Sie sich nicht auf unser Wort – wir stellen Ihnen unsere Freunde Jack und Blake vor.

![]()

Sorgen Sie für Ihren Ruhestand vor. Finden Sie noch heute einen Anlageprofi in Ihrer Nähe.

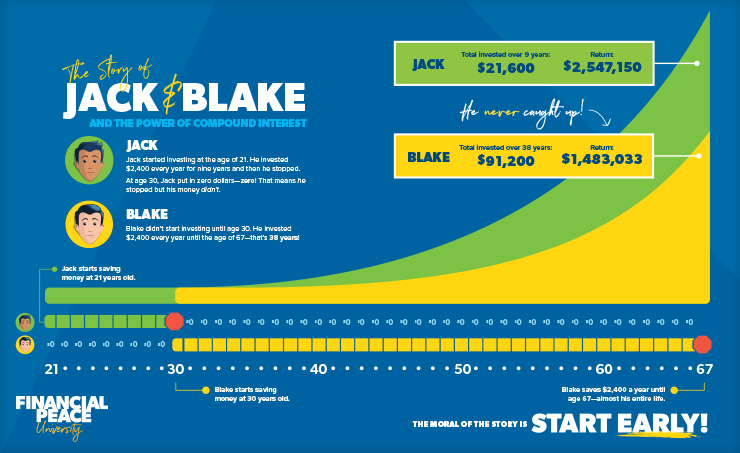

Als Jack 21 Jahre alt wurde, beschloss er, neun Jahre lang jeden Monat 200 Dollar zu investieren. Im Alter von 30 Jahren beschloss er, ganz mit dem Investieren aufzuhören. Sein Freund Blake begann etwas später und investierte ab seinem 30. Lebensjahr jeden Monat 200 Dollar, bis er 67 Jahre alt war.

Wer hatte also mit 67 Jahren mehr Geld auf dem Konto? Rechnen wir mal nach.

Am Ende von neun Jahren, investierte Jack 21.600 Dollar und hatte am Ende mehr als 2.5 Millionen. Sagen wir das noch einmal – 2,5 Millionen Dollar! Das ist die Macht des Zinseszinses, Freunde.

Und Jacks Freund Blake investierte im Laufe von 37 Jahren satte 91.200 Dollar. Im Alter von 67 Jahren hatte er 1,4 Millionen Dollar angesammelt, aber er hat Jack nie eingeholt.

Wie hat Jack es also geschafft? Er hat nicht annähernd so viel investiert wie Blake, aber am Ende hatte er über 1 Million Dollar mehr. Das ist die Macht des Zinseszinses! Aus mehr als 20.000 Dollar, die er in neun kurzen Jahren investierte, wurden in 37 Jahren fast 2,5 Millionen Dollar!

Sie können ein Alltagsmillionär sein

Wenn Sie an das Wort Millionär denken, denken Sie wahrscheinlich an einen älteren Herrn (oder eine Frau) mit einem schicken Anzug – inklusive Taschendieb. Oder Sie denken an Leute wie Jay-Z und Beyoncé mit ihren coolen Klamotten und ihrem Privatjet.

Was auch immer Sie sehen, man kann wohl davon ausgehen, dass die meisten Millionäre eher älter als jünger sind. Aber gehen Sie nicht davon aus, dass Sie, nur weil Sie jung sind, nicht auf dieses Ziel hinarbeiten können. Die National Study of Millionaires hat nämlich herausgefunden, dass „Angehörige jüngerer Generationen, wenn sie im Laufe der Zeit fleißig sind, selbst zu vermögenden Millionären werden können“

Millionäre betrachten Investitionen als wichtigstes Instrument für den Vermögensaufbau und die Sicherung der finanziellen Unabhängigkeit. Tatsächlich gaben 80 % der in der Studie befragten Vermögensmillionäre an, dass Investitionen in die vom Arbeitgeber geförderte Altersvorsorge der Hauptgrund dafür waren, dass sie den Millionärsstatus erreicht haben. Inzwischen gaben 74 % an, außerhalb des Unternehmensplans zu investieren, und 73 % nannten die Gewohnheit, regelmäßig Geld zu sparen.1

Was können Sie tun? Früh anfangen. Fangen Sie jetzt an. Und wenn Sie nicht in Ihren Zwanzigern sind – das ist in Ordnung. Es ist nie zu spät, damit anzufangen – auch jetzt nicht.

Was Sie jetzt tun können

Das Beste, was Sie auf Ihrer Seite haben, sind Zeit und gute Geldentscheidungen. Sie können sich dafür entscheiden, keine Schulden zu machen – nicht einmal für das College. Und allein diese Entscheidung wird dir einen großen Vorsprung verschaffen.

Du denkst, du willst vielleicht auf diese schicke Privatschule gehen? Denk noch einmal nach. Sicher, du siehst vielleicht gut aus, wenn du das Sweatshirt trägst, aber ist es das wirklich wert? (Das Schlimmste, was du für deine Zukunft tun kannst, ist, dich in Raten zu vergraben, bevor du überhaupt aus dem Haus deiner Eltern ausgezogen bist!

„Wenn du erst einmal schuldenfrei bist und einen Notfallfonds aufgebaut hast, kannst du genau dort anfangen, wo du bist.“ – Chris Hogan

Aber bevor du mit dem Investieren anfängst, musst du anfangen zu sparen, deine Schulden abbezahlen und dann bist du bereit zu investieren. Wir sprechen hier von den 7 Baby-Schritten:

- Sparen Sie 1.000 Dollar für Ihren ersten Notfallfonds.

- Tilgen Sie alle Schulden (außer dem Haus) nach dem Schneeballprinzip.

- Sparen Sie 3-6 Monatsausgaben in einem voll ausgestatteten Notfallfonds.

- Investieren Sie 15 % Ihres Haushaltseinkommens in den Ruhestand.

- Sparen Sie für den College-Fonds Ihrer Kinder.

- Zahlen Sie Ihr Haus frühzeitig ab.

- Vermögen aufbauen und spenden.

Wie Sie wahrscheinlich bemerkt haben, gibt es einige Schritte, für die Sie vielleicht noch nicht bereit sind. Aber das sollte Sie nicht davon abhalten, sich auf die Babyschritte 1-4 zu konzentrieren! Da du noch unter dem Dach deiner Eltern wohnst, sprich mit ihnen darüber, wie ein gut gefüllter Notfallfonds aussehen würde und wie viel du investieren solltest … wenn du soweit bist.

Stell dir vor, wie deine Zukunft aussehen könnte, wenn du heute damit anfängst! Sprich mit deinen Eltern oder Lehrern über deinen Traum, Alltagsmillionär zu werden. Fragen Sie sie, wie Sie jetzt mit dem Investieren beginnen können.

Wir glauben an Sie (und Ihre Zukunft). Fallen Sie nicht auf die Lüge herein, dass man nur mit Schulden aufs College gehen kann. Es ist möglich, einen schuldenfreien Abschluss zu machen. Lesen Sie das Buch von Anthony ONeal, Debt-Free Degree, und erfahren Sie, wie Sie zur Schule gehen und Ihren Träumen nachjagen können, während Sie die Schulden im Müllcontainer lassen.