Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- Les titulaires du visa J1 doivent-ils payer des impôts aux États-Unis ?

- En tant que non-résident aux États-Unis, vous serez imposé sur :

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- J’ai un visa J-1. Quels formulaires dois-je remplir ?

- Si vous avez perçu un revenu de source américaine

- Si vous n’avez pas reçu de revenu de source américaine

- Est-il possible de bénéficier d’exonérations fiscales pour les personnes titulaires d’un visa J-1 ?

- Y a-t-il des exemptions différentes selon que vous êtes un étudiant, un enseignant ou un stagiaire J-1 ?

- Les titulaires de visas J-1 peuvent-ils bénéficier des avantages des conventions fiscales ?

- Pouvez-vous déclarer des personnes à charge dans votre déclaration de revenus J-1 ?

- En quoi la convention fiscale entre l’Allemagne et les États-Unis est-elle pertinente pour les titulaires de J-1 ?

- Où dois-je envoyer mon formulaire de déclaration d’impôt J-1 ?

- Peut-on remplir une déclaration d’impôt J-1 conjointe si l’on est marié ou faut-il remplir une déclaration séparée ?

- Comment puis-je réclamer le remboursement de l’impôt J-1 ?

- Combien de temps faut-il pour obtenir un dépôt direct pour un remboursement d’impôt J-1 ?

- Est-ce que vous récupérez vos impôts plus rapidement avec le dépôt direct ?

- Puis-je accélérer mon remboursement d’impôt ?

- Qui peut m’aider pour ma déclaration de revenus J-1 ?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Traité fiscal entre l’Allemagne et les USA

- Où envoyer la déclaration d’impôt

- Pouvez-vous remplir une déclaration d’impôt conjointe si vous êtes marié

- Demander le remboursement de l’impôt J1

- Dépôt direct pour le remboursement de l’impôt J1

- Comment accélérer mon remboursement d’impôt

- Besoin d’aide pour la déclaration d’impôt J1 ?

Les titulaires du visa J1 doivent-ils payer des impôts aux États-Unis ?

Les titulaires d’un visa J-1 aux États-Unis doivent payer des impôts sur tout revenu de source américaine qu’ils reçoivent pendant leur séjour aux États-Unis. Le montant de l’impôt que vous paierez dépendra d’un certain nombre de facteurs, comme le montant de vos revenus, le taux d’imposition de votre État et si votre pays de résidence a conclu une convention fiscale avec les États-Unis. Tous les non-résidents doivent payer 10 % sur tout impôt sur le revenu jusqu’à 9 525 dollars. Si vous gagnez plus que ce montant dans le cadre de votre programme J-1, vous devez payer 12 % d’impôt sur le revenu sur le montant compris entre 9 525 $ et 38 700 $.

En tant que non-résident aux États-Unis, vous serez imposé sur :

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

La date limite de dépôt de votre déclaration de revenus américaine est le 15 avril (en raison de l’épidémie de Covid-19, la date limite de dépôt des déclarations de revenus a été reportée au 15 juillet en 2020). Chaque participant au programme J-1 a une obligation de déclaration de revenus.

Si vous gagnez des revenus aux États-Unis, vous devez remplir une déclaration de revenus. Il est extrêmement important que vous remplissiez correctement votre déclaration de revenus. Le fait de ne pas remplir ou de remplir une déclaration d’impôt non conforme peut entraîner des amendes ou des pénalités. Cela peut également mettre en péril vos futures demandes de visa américain carte verte.

Lors de la préparation de vos documents fiscaux américains, vous aurez besoin :

-

-

- Passeport

- Dates d’entrée et de sortie des États-Unis pour la visite actuelle et toutes les visites précédentes

- Tous les formulaires fiscaux que vous avez reçus (notamment les formulaires W-2, 1042-S et/ou 1099, etc.)

- Informations sur le visa/statut d’immigration-Formulaire DS-2019

- Numéro de sécurité sociale (SSN) ou numéro d’identification individuel du contribuable (ITIN)

-

Le formulaire 1040NR-EZ peut être particulièrement déroutant à remplir pour les non-résidents, il est donc important de prendre son temps et de suivre les instructions. Il est important de se rappeler que de nombreuses cases du formulaire ne s’appliqueront pas à vous et que la majorité des informations requises sont vos informations personnelles, vos revenus, le montant de l’impôt que vous avez payé et le montant qui vous sera remboursé (si cela s’applique à vous).

J’ai un visa J-1. Quels formulaires dois-je remplir ?

Si vous avez perçu un revenu de source américaine

Si vous avez perçu un revenu de source américaine au cours de l’année, il est alors extrêmement probable que vous deviez remplir le » formulaire 8843 » (si vous n’aviez pas de revenu de source américaine) et également le » formulaire 1040NR-EZ » pour compléter votre déclaration de revenus.

Vous devrez saisir votre nom, votre adresse actuelle et votre numéro de sécurité sociale (SSN) ou votre numéro d’identification de contribuable individuel (ITIN) de l’IRS ainsi que d’autres informations personnelles générales.

Le formulaire 1040NR-EZ est votre déclaration de revenus américaine et vous pouvez le déposer avec une copie de votre W2 à la fin de l’année fiscale. Le formulaire 1040NR-EZ est destiné aux étudiants J-1 qui n’ont pas de personne à charge et qui ne peuvent pas être déclarés comme personne à charge sur la déclaration d’impôt d’une autre personne. Vous devez remplir le formulaire 1040NR-EZ si vos seuls revenus proviennent de traitements, de salaires, de pourboires, de remboursements d’impôts, de bourses d’études et si vos seules déductions étaient des taxes d’État et locales.

Si vous avez gagné des revenus de source américaine, vous devrez également envoyer un formulaire W2 ‘Wage and Tax Statement’ ou un formulaire 1042-S ‘Foreign Person’s U.S. Source Income Subject to Withholding’ avec votre déclaration d’impôts. Il s’agit d’un document fiscal de l’IRS utilisé par votre employeur pour déclarer les salaires versés aux employés et les impôts retenus. Il est divisé en sections étatiques et fédérales et comporte des champs contenant des informations sur l’employeur et des détails sur les revenus. Votre employeur doit remplir un formulaire W2 ou 1042-S et il vous l’enverra généralement avant le 31 janvier.

Si vous n’avez pas reçu de revenu de source américaine

Si vous êtes aux États-Unis et que vous n’avez pas eu de revenu de source américaine, alors vous devrez quand même remplir un formulaire 8843 ‘Statement for Exempt Individuals with a Medical Condition’.

Préparez facilement votre déclaration d’impôts ici en ligne avec Sprintax

Est-il possible de bénéficier d’exonérations fiscales pour les personnes titulaires d’un visa J-1 ?

En tant que non-résident, vous serez exonéré de certaines taxes, telles que la sécurité sociale et Medicare (taxe FICA). Votre pays de résidence aura également une incidence sur les impôts que vous paierez, car vous pouvez avoir droit aux avantages des conventions fiscales. Il est important de noter qu’en tant que participant J-1 non résident, il est ILLEGAL pour vous de demander le crédit d’impôt pour les opportunités américaines (AOTC).

Y a-t-il des exemptions différentes selon que vous êtes un étudiant, un enseignant ou un stagiaire J-1 ?

Non, les exemptions sont les mêmes. Actuellement, la seule déduction à laquelle ont droit tous les participants J-1, s’il n’y a pas de convention fiscale, est la déduction des impôts d’État et locaux qu’ils ont payés au cours de l’année, plafonnée à 10 000 $.

Les titulaires de visas J-1 peuvent-ils bénéficier des avantages des conventions fiscales ?

La plupart des participants au programme J-1 (par exemple les & voyages de travail et les jeunes filles au pair) ne peuvent pas bénéficier des conventions fiscales.

Toutefois, les étudiants, les enseignants, les chercheurs, les universitaires et les trésoriers peuvent bénéficier de certaines conventions fiscales s’ils remplissent les conditions requises.

Pouvez-vous déclarer des personnes à charge dans votre déclaration de revenus J-1 ?

Les citoyens du Canada, du Mexique et de la Corée du Sud et les étudiants et stagiaires J-1 de l’Inde qui utilisent la convention fiscale avec l’Inde sont autorisés à réclamer leurs personnes à charge sur le formulaire 1040NR.

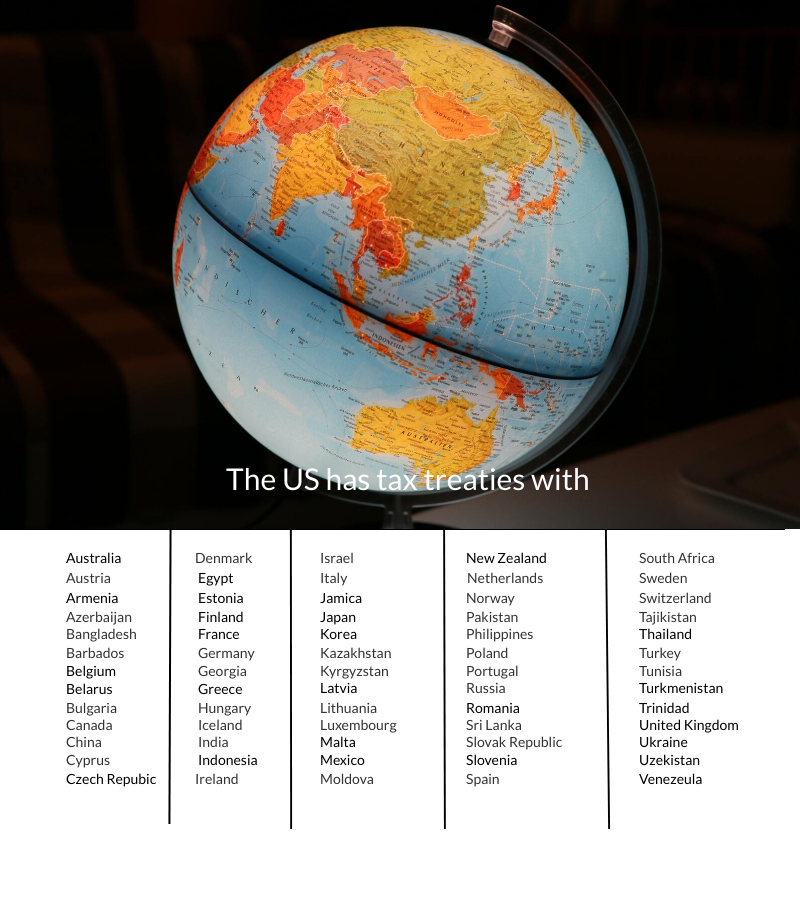

Les États-Unis ont conclu des conventions fiscales avec divers pays étrangers, ce qui peut affecter votre déclaration de revenus si votre pays de résidence en fait partie. Pour les étrangers non résidents, ces traités peuvent souvent réduire ou éliminer l’impôt américain sur divers types de services personnels et autres revenus. Il peut s’agir de tout ce qui concerne les pensions, les intérêts, les dividendes, les redevances et les gains en capital.

Les pays ci-dessous, ombrés en bleu foncé, ont conclu un accord fiscal avec les États-Unis:

Les États-Unis ont conclu des traités fiscaux avec chacun des pays suivants:

Pour les étudiants, les apprentis et les formateurs titulaires de visas J-1, les avantages des traités fiscaux sont applicables pendant 4 à 5 ans. Pour les enseignants et les professeurs, la limite est d’environ 2-3 ans.

Si votre pays n’a pas de convention fiscale avec les États-Unis ou si la convention ne couvre pas le type de revenus que vous gagnez, vous devez alors payer des impôts sur ces revenus

L’article 21(2) de la convention fiscale entre les États-Unis et l’Inde permet aux étudiants internationaux de l’Inde de réclamer des déductions standard dans le formulaire 1040NR ou le formulaire 1040NR EZ.

En quoi la convention fiscale entre l’Allemagne et les États-Unis est-elle pertinente pour les titulaires de J-1 ?

Il existe deux paragraphes différents dans le document de la convention fiscale avec l’Allemagne couvrant les visiteurs J-1. L’un des paragraphes concerne les enseignants et les professeurs invités qui les exonèrent pendant 24 mois à compter de la date d’arrivée de la totalité de leurs revenus pour l’enseignement et la recherche s’ils sont invités aux États-Unis dans le cadre d’un programme ne dépassant pas 2 ans.

L’autre paragraphe permet aux étudiants à temps plein de l’université américaine, aux stagiaires universitaires et commerciaux de réclamer 9 000 dollars par an pendant quatre ans s’ils sont payés pour des services personnels (emploi) aux États-Unis. Ils ont également droit à une exonération totale de l’impôt sur les bourses d’études et les subventions qu’ils reçoivent des établissements d’enseignement américains.

Où dois-je envoyer mon formulaire de déclaration d’impôt J-1 ?

L’adresse à laquelle vous envoyez vos formulaires d’impôt pertinents dépendra de l’endroit où vous avez séjourné pendant votre séjour aux États-Unis.

En général, vous enverrez vos formulaires d’impôt au Department of the Treasury Internal Revenue Service de l’État dans lequel vous étiez. Vous devriez consulter le site web de l’IRS si vous n’êtes toujours pas sûr de l’endroit où envoyer vos formulaires.

Peut-on remplir une déclaration d’impôt J-1 conjointe si l’on est marié ou faut-il remplir une déclaration séparée ?

Les étrangers non résidents ne peuvent en aucun cas remplir une déclaration d’impôt conjointe s’ils sont mariés. Ils doivent toujours remplir des déclarations séparées, même s’ils ont le droit de réclamer des personnes à charge. Les personnes à charge ne peuvent être réclamées que sur l’une des déclarations des conjoints.

Comment puis-je réclamer le remboursement de l’impôt J-1 ?

De nombreux étudiants internationaux J-1 ont le droit de réclamer des remboursements sur les impôts fédéraux et d’État. Vous pouvez le faire en remplissant votre déclaration de revenus.

Le faire vous-même peut souvent être stressant, mais Sprintax rend la demande de remboursement d’impôt J-1 facile !

Préparez facilement votre déclaration de revenus ici en ligne avec Sprintax

Combien de temps faut-il pour obtenir un dépôt direct pour un remboursement d’impôt J-1 ?

Les délais exacts sont déterminés par l’IRS et sont différents pour chaque remboursement, il est donc difficile de mettre un délai exact sur votre remboursement. Le délai de traitement des déclarations d’impôts sur papier est estimé à 4-6 semaines à partir du moment où la déclaration d’impôts est reçue par l’IRS. Vous devez prévoir 1 à 2 semaines supplémentaires pour l’envoi postal.

Est-ce que vous récupérez vos impôts plus rapidement avec le dépôt direct ?

Le délai de traitement des déclarations d’impôts papier est le même que celui en ligne. Toutefois, la réception d’un prélèvement automatique est plus rapide que l’encaissement d’un chèque dans votre banque.

Puis-je accélérer mon remboursement d’impôt ?

Oui, si vous déposez votre déclaration avant la date limite du 15 avril (en raison de l’épidémie de Covid-19, la date limite de dépôt des déclarations fiscales a été reportée au 15 juillet en 2020), votre déclaration d’impôt sera probablement traitée plus rapidement que si vous la laissiez jusqu’au dernier jour. Cela est dû au volume de déclarations fiscales qui devront être traitées à la date limite.

Qui peut m’aider pour ma déclaration de revenus J-1 ?

Sprintax est le partenaire de choix des non-résidents pour TurboTax et le seul logiciel d’auto-préparation d’impôt fédéral et d’État en ligne pour les non-résidents aux États-Unis.

En créant un compte Sprintax, vous pouvez facilement préparer des documents fiscaux 1040NR ou 1040NR-EZ (déclaration d’impôt des non-résidents) et formulaire 8843 entièrement remplis et conformes.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()