- Share

- Tweet

Le ratio Price to Earnings est certainement l’un des ratios de valorisation les plus utilisés par les investisseurs pour évaluer une entreprise. Bien que je n’utilise pas ce ratio trop souvent, cependant, de temps en temps, je vérifie le PE des entreprises et des industries pour essayer de les regarder sous un angle différent.

Récemment, je parcourais la liste des entreprises qui ne font pas de bénéfices, autrement dit, qui perdent de l’argent. Par conséquent, j’exécute une requête simple sur le stock screener pour trouver la liste des entreprises ayant un bénéfice par action négatif pour les douze derniers mois.

Sans surprise, j’ai trouvé les noms de beaucoup de grandes entreprises dans cette liste. Quelques-unes de ces sociétés avec des bénéfices par action (BPA) négatifs pour les douze derniers mois étaient State bank of India (SBI), Lupin, Adani Power, Tata Communication, Idea, Bank of Baroda, Future consumers, etc. Voici une liste détaillée de ces sociétés :

(Source : Trading View)

Et évidemment, lorsque le bénéfice d’une société est négatif, son Price to earnings sera également négatif. En voyant tant de grands noms dans la liste des entreprises avec un PE négatif, il est facile de conclure qu’il y aura des milliers de personnes qui investissent dans des entreprises qui perdent de l’argent.

C’est pourquoi, dans ce post, j’ai décidé de discuter si le prix négatif par rapport aux bénéfices d’une entreprise un mauvais signe pour les investisseurs. Commençons !

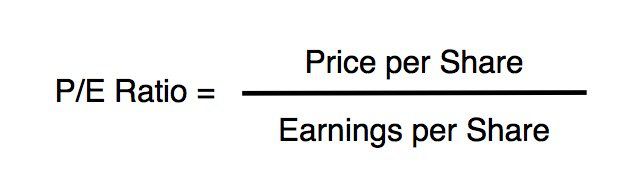

Comment se calcule le ratio cours/bénéfice ?

Comme son nom l’indique, le ratio cours/bénéfice se calcule en divisant le cours actuel de l’action par son bénéfice par action.

Par exemple, si le cours de l’action d’une société est de 100 Rs et que le bénéfice annuel par action est de 20 Rs, alors le ratio Prix/Bénéfice sera égal à 100/20 c’est-à-dire 5.Soit 5.

Le ratio PE d’une entreprise reflète combien les gens sont prêts à payer pour cette action par rapport à chaque Rs 1 de bénéfice. Par exemple, pour une entreprise avec un ratio PE, 5 signifie que les gens sont prêts à payer une prime de 5 fois pour chaque Rs 1 de bénéfices. Et évidemment, plus cette prime est faible, mieux c’est pour les investisseurs.

Le ratio PE est fréquemment utilisé par les investisseurs pour trouver si une action est sous-évaluée ou surévaluée. Généralement, une société dont le ratio PE est plus faible est une société mieux valorisée. Par exemple, une société avec un PE de 8 est comparativement sous-évaluée par rapport à une société avec un PE de 12.

Lire aussi : No-Nonsense way to use PE Ratio.

Prix négatif sur les bénéfices

Basiquement, le cours de l’action d’une société ne peut pas être négatif. Par conséquent, si le rapport entre le prix et les bénéfices est négatif, cela signifie que la société a des bénéfices négatifs.

Bien qu’il soit conseillé d’investir dans des sociétés ayant un ratio PE plus faible, cependant, lorsque ce ratio devient négatif, cela pourrait ne pas être favorable pour les investisseurs.

Vous recherchez le meilleur compte démat et de trading pour commencer votre voyage en bourse ? Ouvrez votre compte démat avec le No 1 Stockbroker en Inde — Rejoignez +4 millions d’investisseurs & Traders, Zero Brokerage sur l’investissement dans les actions et les fonds communs de placement, ouverture instantanée de compte en ligne sans papier. Cliquez ici pour commencer maintenant ! !!

Un cours négatif par rapport aux bénéfices signifie que l’entreprise ne fait pas de bénéfices et donc, pourquoi vouloir investir dans des entreprises qui perdent de l’argent ? En règle générale, évitez d’investir dans des sociétés dont le ratio cours/bénéfice est négatif. Si vous voulez vivre selon une seule règle pour le PE, alors cela pourrait parfaitement fonctionner pour vous.

En outre, une entreprise avec un PE négatif constant signifie qu’elle n’est pas en mesure de générer des bénéfices pendant une longue période de temps et donc, elle peut avoir des problèmes tout en menant ses activités commerciales normales et dans le pire des cas, elle peut faire face au risque de faillite.

Note rapide : la plupart des sites financiers n’indiquent pas le prix négatif par rapport aux bénéfices pour une entreprise. En général, ils utilisent la mention » Non applicable » ou ‘ – ‘ pour les entreprises dont le ratio cours/bénéfices est négatif.

Quand un ratio cours/bénéfices négatif peut ne pas être un mauvais signe.

Quelques industries comme l’industrie pharmaceutique ou la technologie peuvent avoir des bénéfices négatifs si elles dépensent beaucoup dans leur recherche et développement. Bien que cela puisse être défavorable pour eux à court terme, cependant, s’ils sont capables de dépenser leur argent dans la bonne direction, cela peut être une bonne dépense à long terme.

Par exemple, si une société pharmaceutique est capable de construire un médicament pour une maladie rare et obtient un brevet pour cela, la société peut générer beaucoup de profits grâce à cette recherche à l’avenir.

De même, si une entreprise technologique est capable de créer une perturbation grâce à ses recherches (quelques-unes de ces technologies tendances en ce moment sont l’intelligence artificielle, l’apprentissage profond ou la blockchain), elle pourrait être en mesure de créer un avantage concurrentiel et de générer des bénéfices à long terme. Et donc, de nombreux investisseurs sont prêts à investir dans de telles industries même si elles ne font pas d’argent.

Note : Parfois, une entreprise peut également avoir un PE négatif en raison du changement des normes comptables ou de quelques événements inattendus. Dans un tel scénario, vous ne devez pas le considérer comme un mauvais signe et pouvez vouloir enquêter davantage.

Comment analyser correctement un ratio PE négatif ?

Lorsque vous étudiez le rapport cours/bénéfice d’une société, comparez le PE avec les concurrents et les performances historiques. Si le PE de la société est en baisse constante depuis de nombreuses années, cela peut être un signe d’alerte. En outre, si le PE de tous les autres concurrents est positif et décemment élevé, alors le ratio cours/bénéfice négatif de cette société peut être un signe d’avertissement.

En outre, la comparaison du ratio cours/bénéfice de la société avec la moyenne du secteur peut également vous donner une idée approximative concernant la situation de cette société.

Lisez également : #19 Les ratios financiers les plus importants pour les investisseurs

Pensées de clôture

En général, il est préférable pour les investisseurs de rester à l’écart des sociétés dont le ratio cours/bénéfice est négatif. En tant qu’investisseur, vous devriez trouver des entreprises fondamentalement solides à investir qui gagnent constamment de l’argent.

Si une entreprise rapporte régulièrement un PE négatif pendant une plus longue durée, alors vous devriez vous en préoccuper. Quoi qu’il en soit, dans quelques industries, jetez un coup d’œil aux dépenses de l’entreprise en matière de recherche et développement en jetant un coup d’œil à leur compte de résultat. Cela peut vous donner une idée si l’entreprise travaille sur une quelconque recherche de pointe ou si elle perd simplement de l’argent dans ses opérations.

Enfin, ne prenez jamais votre décision d’investissement en vous basant sur un seul ratio. Le ratio cours/bénéfice n’est qu’un outil d’évaluation. En dehors du ratio PE, examinez également d’autres aspects quantitatifs et qualitatifs avant de faire votre choix.

Economisez jusqu’à 90 % sur les frais de courtage

Les meilleurs courtiers recommandés par Trade Brains pour ouvrir un compte de démat et de trading en Inde

|

No 1 STOCKBROKER IN INDIA Zerodha Free equity & investissements en fonds communs de placement | Flat ₹20 intraday et F&O trades |

TB Rating ★★★★★ |

APPLY. NOW |

|---|---|---|---|

|

GET FREE DEMAT ACCOUNT Angel Broking 0 Brokerage on Equity Delivery | Rs 20 per order for Intraday and F&O trades |

TB Rating ★★★★★ |

APPLY NOW |

|

GET FREE DEMAT ACCOUNT 5Paisa Fix brokerage of Rs. 20 per trade |

TB Rating ★★★★ |

APPLY NOW |

- Share

- Tweet

Hi, I am Kritesh (Tweet me here), an NSE Certified Equity Fundamental Analyst and an electrical engineer (NIT Warangal) by qualification. I have a passion for stocks and have spent my last 4+ years learning, investing and educating people about stock market investing. And so, I am delighted to share my learnings with you. #HappyInvesting