A felnőtté válás eléggé vegyes dolog, nem igaz? Egyrészt végre azt csinálhatsz, amit akarsz (saját döntéseket hozhatsz, olyan sokáig maradhatsz otthon, ameddig csak akarsz, és még autót is bérelhetsz egyedül). Másrészt viszont elkezdheted várni azokat a dolgokat, amelyek nem annyira szórakoztatóak: fizetni az olyan unalmas dolgokért, mint a biztosítás, a sürgősségi gyökérkezelés, vagy akár a drága villanykörték.

Ezt szem előtt tartva van egy kérdésünk hozzád: Készen állsz a pénzügyi felelősségvállalásra? Ha igennel válaszoltál, gratulálok – előrébb jársz a játékban! De ha nemmel válaszoltál, ne aggódj – még rengeteg időd van arra, hogy felkészítsd magad a sikeres jövőre. És mi itt vagyunk, hogy megmutassuk a helyes irányt.

A milliomos legjobb barátja: Milliomos legjobb barátja: a kamatos kamat

Milliomos. Távoli álomnak hangzik, igaz? Valójában reálisabb, mint gondolnád. Kemény munkával és szándékos tervezéssel mindennapi milliomossá válhatsz. Ennek egyik módja a kamatos kamatnak nevezett kis pénzvarázslat.

“Azt akarod, hogy a pénzed ezzel a két legjobb barátoddal lógjon együtt: az idővel és a kamatos kamattal”. – Chris Hogan

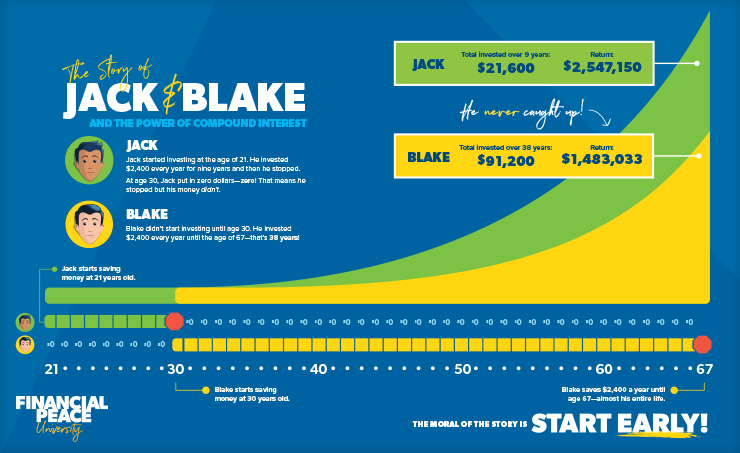

Íme egy kis titok: a kamatos kamat a milliomos legjobb barátja. Ez ingyen pénz. Komolyan. De ne higgyen a szavunknak – hadd mutassuk be barátainkat, Jacket és Blake-et.

![]()

Bízzon a nyugdíjas éveiben. Keressen egy befektetési szakembert a környéken még ma.

Amikor Jack 21 éves lett, elhatározta, hogy kilenc éven át minden évben havi 200 dollárt kezd befektetni. 30 évesen úgy döntött, hogy teljesen felhagy a befektetéssel. Barátja, Blake azonban valamivel később kezdte el, 30 éves korától kezdve minden hónapban 200 dollárt fektetett be, egészen 67 éves koráig.

Szóval 67 évesen szerinted kinek volt több pénz a számláján? Számoljuk ki.

Kilenc év végén, Jack 21 600 dollárt fektetett be, és végül több mint 2 dollárja lett.5 millió dollárral. Mondjuk még egyszer – 2,5 millió dollár! Ez a kamatos kamat ereje, barátaim.

A Jack barátja, Blake pedig 37 év alatt 91 200 dollárt fektetett be. 67 éves korára 1,4 millió dollárt halmozott fel, de soha nem érte utol Jacket.

Hogyan csinálta Jack? Közel sem fektetett be annyit, mint Blake, de végül több mint 1 millió dollárral többet szerzett. Ez a kamatos kamat ereje! A kilenc rövid év alatt befektetett több mint 20 000 dollárból 37 év alatt majdnem 2,5 millió dollár lesz!

Hétköznapi milliomos lehetsz

Amikor a milliomos szóra gondolsz, valószínűleg egy idősebb úrra (vagy nőre) gondolsz, aki díszes öltönyt visel – zsebkendővel együtt. Vagy olyan emberekre gondolsz, mint Jay-Z és Beyoncé a menő ruháikkal és magánrepülőjükkel.

Nem számít, mit látsz, valószínűleg biztosra veheted, hogy több milliomos inkább idősebb, mint fiatalabb. De ne feltételezd, hogy csak azért, mert fiatal vagy, nem kezdhetsz el dolgozni a célodért. Valójában a National Study of Millionaires megállapította, hogy “ha a fiatalabb generációk tagjai idővel szorgalmasak, akkor saját jogon válhatnak nettó vagyonos milliomossá.”

A milliomosok a befektetést tekintik a vagyonépítés és a pénzügyi függetlenség biztosításának elsődleges eszközének. Valójában a tanulmányban szereplő nettó vagyonos milliomosok 80%-a azt mondta, hogy a munkáltató által finanszírozott nyugdíjpénztárba való befektetés volt a fő módja annak, hogy milliomos státuszba kerüljenek. Eközben 74% említette a céges terven kívüli befektetést, 73% pedig a rendszeres megtakarítás szokását.1

Mit tehetsz te? Kezdje korán. Kezdje el most. És ha nem a húszas éveidben jársz – az sem baj. Sosem késő elkezdeni – még most sem.

Mit tehetsz most

A legjobb dolog, ami melletted áll, az az idő és a jó pénzügyi döntések. Dönthetsz úgy, hogy nem adósodsz el – még a főiskolára sem. És ez a döntés már önmagában is jóval előrébb visz a játékban.

Gondolod, hogy esetleg arra a puccos magániskolára szeretnél járni? Gondold át még egyszer. Persze, lehet, hogy jól fogsz kinézni a melegítőben, de tényleg megéri? (Hidd el – nem számít annyira, mint gondolod.) A legrosszabb dolog, amit a jövőddel tehetsz, ha elásod magad a törlesztőrészletekben, mielőtt még elhagynád a szülői házat!

“Ha egyszer kikerülsz az adósságból, és felépítesz egy vésztartalékot, akkor ott kezdheted, ahol éppen tartasz.”. – Chris Hogan

De mielőtt elkezdenél befektetni, el kell kezdened spórolni, ki kell fizetned az esetlegesen már meglévő adósságodat, és akkor készen állsz a befektetésre. Igen, a 7 babalépésről beszélünk:

- Takaríts meg 1000 dollárt a kezdő vészhelyzeti alapodhoz.

- Töröld le az összes adósságodat (kivéve a házat) az adóssághógolyó segítségével.

- Takaríts meg 3-6 havi kiadásaidat egy teljesen feltöltött vészhelyzeti alapba.

- A háztartásod jövedelmének 15%-át fektesd be a nyugdíjba.

- Takarékoskodj a gyermekeid főiskolai alapjára.

- Törleszd le korán a házadat.

- Építs vagyont és adakozz.

Amint valószínűleg észrevetted, van rajta néhány lépés, amire még nem biztos, hogy készen állsz. De ne hagyd, hogy ez megakadályozzon abban, hogy az 1-4. babalépésre koncentrálj! Mivel még mindig a szüleid tető alatt élsz, beszélj velük arról, hogyan nézne ki egy teljesen feltöltött vésztartalékalap, és hogy mennyit kellene elkezdened befektetni … ha készen állsz.

Magold el, hogyan nézhetne ki a jövőd, ha már ma elkezdenéd! Beszélj a szüleiddel vagy a tanáraiddal arról az álmodról, hogy mindennapi milliomossá válj. Kérdezd meg tőlük, hogyan kezdj el most befektetni.

Hiszünk benned (és a jövődben). Ne dőlj be annak a hazugságnak, hogy főiskolára csak adóssággal lehet menni. Lehetséges adósságmentes diplomát szerezni. Olvasd el Anthony ONeal Adósságmentes diploma című könyvét, és tudd meg, hogyan járhatsz iskolába és kergetheted az álmaidat, miközben az adósságot a kukában hagyod.