FRM (Financial Risk Manager) Training

Financial Risk Manager (FRM) è una denominazione professionale assegnata dalla Global Association of Risk Professionals (GARP) ai candidati che completano con successo questo programma di certificazione. È uno standard riconosciuto a livello globale per coloro che gestiscono il rischio.

Con i rapidi cambiamenti nell’industria finanziaria in tutto il mondo c’è la necessità per i professionisti che gestiscono il rischio, il denaro e gli investimenti di ottenere conoscenze aggiornate standardizzate a livello globale e FRM mira a colmare questa lacuna.

Requisiti della certificazione FRM

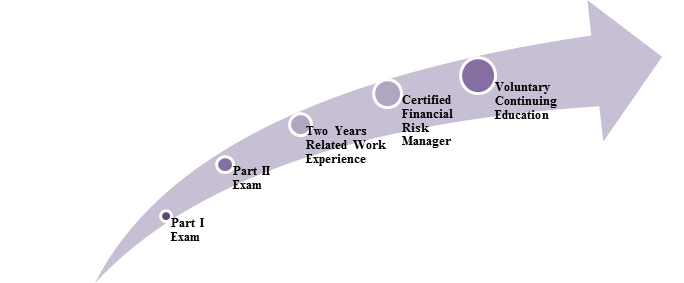

Non ci sono requisiti educativi o professionali per presentarsi all’esame FRM. È un esame orientato alla pratica offerto in due parti; le domande sono progettate per mettere in relazione la teoria con problemi pratici del mondo reale. Tuttavia, per diventare un Certified Financial Risk Manager, i candidati devono rispettare il seguente schema del programma:

Per diventare un Certified Financial Risk Manager dopo aver superato l’esame FRM Parte I & II, i candidati devono dimostrare un minimo di due anni di esperienza professionale a tempo pieno relativa al rischio in posizioni che includono la gestione del portafoglio, la consulenza sul rischio e altri campi.

Esame FRM Parte I

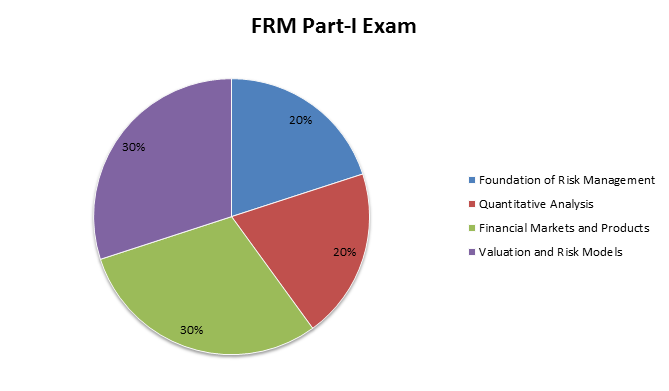

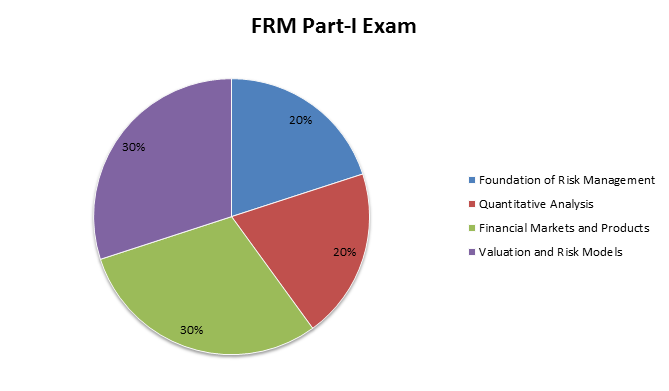

Il superamento dell’esame FRM Parte I è il primo passo per un individuo per diventare un Certified Financial Risk Manager. I candidati devono conoscere i concetti di gestione del rischio e le teorie che si applicano al lavoro quotidiano di un risk manager. L’esame Parte I si concentra sugli strumenti essenziali e sui concetti necessari per valutare il rischio finanziario. Questo esame è disponibile nel mese di maggio e novembre di ogni anno. Ci sono 100 domande a scelta multipla da tentare entro la durata di 4 ore. Il diagramma seguente mostra gli argomenti che i candidati devono preparare per l’esame di I livello con il loro rispettivo peso.

FRM Part II Exam

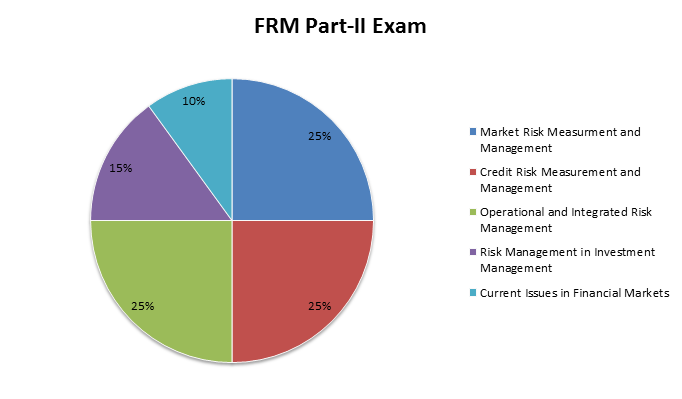

Il Financial Risk Manager Exam Part II è il secondo dei due esami che un candidato deve superare per diventare un FRM certificato. L’esame FRM Parte II si concentra sull’applicazione pratica degli strumenti di gestione del rischio coperti nella Parte I a specifiche aree di gestione del rischio come il rischio di credito, il rischio di mercato e il rischio operativo. Questo esame è disponibile nel mese di maggio e novembre di ogni anno. Ci sono 80 domande a scelta multipla da tentare nella durata di 4 ore. Il diagramma qui sotto mostra gli argomenti che i candidati devono preparare per l’esame di livello II con il loro rispettivo peso.

FRM Career Opportunities

La certificazione FRM vi differenzia dai vostri colleghi, fornisce un vantaggio competitivo a colleghi, clienti e potenziali datori di lavoro. Dà l’opportunità agli individui di accelerare le loro carriere indipendentemente dal loro background educativo. Aiuta i candidati con conoscenze e abilità specializzate nella gestione del rischio finanziario. Ti fornisce una rete per connetterti con i professionisti di spicco della gestione del rischio finanziario nel mondo. Fornisce varie opzioni di carriera nella gestione del rischio, nel trading, nella strutturazione, nella modellazione, ecc. I titolari di FRM possono avere posizioni come Chief Risk Officer, Senior Risk Analyst, Head of Operational Risk e Director, Investment Risk Management, per citarne alcuni. It is a great value addition to skills, credentials, and resume

Provide financial advice and service to clients. Identify the key skills of a successful wealth manager. Provide effective financial services to clients.

Industries Employing Certified FRM’s

Candidates for the FRM designation work in any number of industries, including:

- Banks

- Investment banks

- Asset management firms

- Corporations (including non-financial corporations)

- Consulting firms

- Hedge funds

- Insurance firms

- Credit agencies

- Government/regulatory agencies

- Risk and technology vendors

Frequently Asked Questions (FAQ)

- How much time is there to prepare for the FRM Exam?

Questo varia con l’esperienza precedente dell’individuo, la familiarità dei concetti e il background accademico, quindi è difficile dare un numero specifico di ore per prepararsi a questo esame. Tuttavia, un sondaggio del maggio 2012 sui partecipanti all’esame FRM Parte I indica che, in media, gli individui hanno dedicato circa 240 ore alla preparazione dell’esame, anche se varia da meno di 100 a più di 400 ore.

- Quali sono le mie opportunità di carriera dopo essere diventato un FRM certificato?

Ci sono varie prospettive di carriera disponibili in quanto è una delle denominazioni più ampiamente accettate nel settore della gestione del rischio. Fornisce un vantaggio competitivo rispetto ad altri colleghi. È una designazione apprezzata dai datori di lavoro di tutto il mondo. I titolari di FRM possono avere posizioni come Chief Risk Officer, Senior Risk Analyst, Head of Operational Risk e Director, Investment Risk Management, per citarne alcuni. È un’aggiunta di grande valore alle competenze, alle credenziali e al curriculum

- Quanta esperienza lavorativa è richiesta prima di fare domanda per l’esame FRM?

Per diventare un FRM certificato, gli individui devono avere un’esperienza professionale di due anni in posizioni professionali a tempo pieno legate al rischio, tra cui la gestione del portafoglio, la consulenza sul rischio e altri campi. Tuttavia, non ci sono prerequisiti educativi o professionali per candidarsi all’esame di Financial Risk Manager.

- Quando ci si può presentare all’esame?

La Parte I & Parte II degli esami è disponibile il 3° sabato di maggio & novembre di ogni anno.

- Ci sono esenzioni offerte da GARP per entrambe le parti dell’esame?

Anche se ci sono molte altre rinomate denominazioni professionali nel settore dei servizi finanziari, GARP non accetta altre denominazioni a parziale completamento dei propri requisiti. Per mantenere l’integrità della certificazione FRM e per adempiere ai propri obblighi nei confronti della comunità di gestione del rischio, quindi, GARP non può fare affidamento sulle valutazioni effettuate da altre organizzazioni che concedono la designazione. Pertanto, non ci sono esenzioni offerte agli studenti per entrambe le parti dell’esame.

- Se i candidati si presentano per la Parte I e II in un giorno e non superano la Parte I, la Parte II non viene segnata. Perché?

L’esame di Financial Risk Manager testa la conoscenza cumulativa, i concetti testati nella Parte I sono necessari per la Parte II. Quindi, per valutare la Parte II, un candidato deve prima superare la Parte I. Quindi, se un candidato è apparso sia per la Parte I che per la Parte II nello stesso giorno, non sarà valutato per la Parte II a meno che il candidato non abbia superato la Parte I. Inoltre il candidato dovrà ripetere la Parte I fino a quando non la supera.

- È permesso l’uso della calcolatrice durante l’esame?

Sì, è consentito l’uso di calcolatrici finanziarie specifiche (TexasI BA II Plus o professionale e HP 12C)

- Qual è la modalità di esame sia per la Parte I che per la Parte II?

Entrambi gli esami saranno manuali con carta e matita.