- Che cos’è il Revenue Bonds?

- Consideriamo un esempio

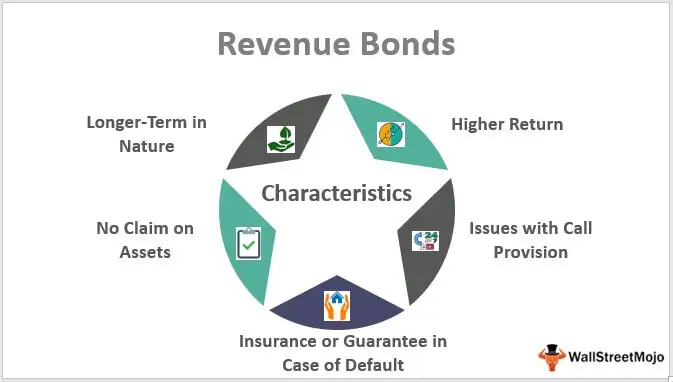

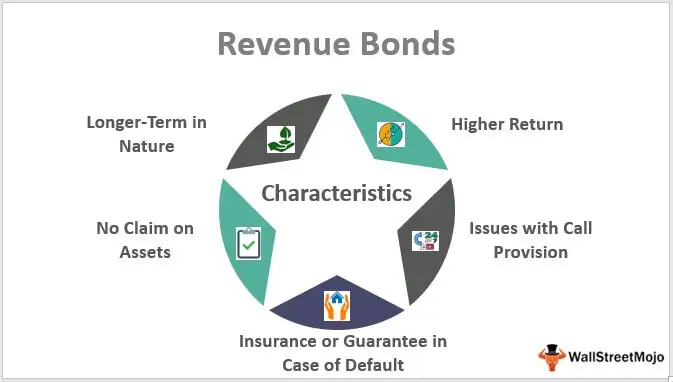

- Caratteristiche delle Revenue Bonds

- #1 – Di natura più a lungo termine

- #2 – Rendimento più alto

- #3 – Nessuna rivendicazione sui beni

- #4 – Problemi con clausola di richiamo

- #5 – Insurance or Guarantee in Case of Default

- Tipi di obbligazioni a reddito

- Avantaggi

- #1 – Le obbligazioni municipali possono essere considerate meno volatili

- #2 – Gli obbligazionisti sono abbastanza attaccati emotivamente

- Svantaggi

- #1 – Maggiori rischi di default

- #2 – L’inflazione esercita una pressione al ribasso sul rendimento

- #3 – Il vantaggio dell’esenzione fiscale può essere revocato

- Punti chiave da ricordare

- Conclusione

- Recommended Articles

Che cos’è il Revenue Bonds?

I Revenue Bonds sono obbligazioni emesse da corporazioni municipali in cui le entrate da progetti che producono reddito come ponti a pedaggio, autostrade, strutture fognarie, costruzione di aeroporti, strade, stadi locali sono utilizzati nel rimborso dell’obbligo di debito (sia gli interessi che la componente principale). Questi sono spesso emessi dall’agenzia governativa e le entrate sono garantite dal reddito generato dai progetti. Ci sono emissioni con un valore nominale di 1000 & 5000 con pagamenti semestrali. Alcuni sono emessi sotto forma di obbligazioni zero-coupon.

Consideriamo un esempio

Peter investe in titoli a reddito fisso. Si accorge che un comune sta raccogliendo 10 milioni di dollari per finanziare la costruzione di un nuovo ponte emettendo delle obbligazioni. Dopo aver valutato attentamente l’affidabilità creditizia dei progetti, è abbastanza fiducioso che il progetto riuscirà a generare entrate sufficienti a ripagare i proventi, decide di acquistarlo.

Caratteristiche delle Revenue Bonds

#1 – Di natura più a lungo termine

Queste obbligazioni sono usate per finanziare progetti a lungo termine, quindi la data di scadenza varia spesso da 20 a 30 anni. I pagamenti degli interessi e del capitale sono entrambi effettuati dopo aver soddisfatto le spese operative dei progetti. Se il progetto non genera abbastanza fondi, il pagamento può essere rinviato a una data successiva.

#2 – Rendimento più alto

Forniscono un rendimento più alto rispetto alle obbligazioni di obbligo generale poiché sono garantiti dalle entrate generate dal progetto, c’è un rischio maggiore di mancato pagamento del rendimento promesso, quindi l’investitore è compensato con un rendimento più alto rispetto all’obbligazione generale per attirarlo.

#3 – Nessuna rivendicazione sui beni

Gli obbligazionisti non hanno alcuna rivendicazione sui beni dei progetti. Se i progetti non hanno successo, gli obbligazionisti non possono riprendersi le strade a pedaggio o le attrezzature.

#4 – Problemi con clausola di richiamo

Queste obbligazioni sono emesse con una clausola di richiamo per catastrofi, che permette all’emittente di richiamare le obbligazioni se l’impianto che produce entrate viene distrutto.

4.6 (319 ratings) 1 Course | 3+ Hours | Full Lifetime Access | Certificate of Completion

#5 – Insurance or Guarantee in Case of Default

Such bonds are exposed to credit, interest, call, and market risks similar to other class of debt. To avoid defaulting on its obligation, the issuer often provides insurance on their bonds. In alcuni casi, le agenzie federali forniscono anche una garanzia.

Tipi di obbligazioni a reddito

- Le obbligazioni industriali finanziano progetti pubblici come i parchi, lo stadio che genereranno alimentazione di utilizzo quando prenotato per concerti, eventi sportivi, incontri.

- Le obbligazioni aeroportuali per finanziare la costruzione di aeroporti, tasse di atterraggio, tasse sul carburante, pagamenti di leasing per garantire le obbligazioni.

- Le obbligazioni di pubblica utilità che finanziano attraverso la vendita di elettricità.

- Obbligazioni ospedaliere che finanziano la costruzione di ospedali, la ristrutturazione, l’acquisto di attrezzature.

- Obbligazioni autostradali utilizzate per costruire strutture che producono reddito come ponti e strade a pedaggio.

- Le obbligazioni di trasporto sono emesse per finanziare i trasporti pubblici locali come autobus, sistemi di metropolitana.

- Obbligazioni fiscali speciali-generano fondi attraverso l’imposizione di una tassa su una particolare attività o bene, per es, la tassa speciale può essere imposta sulla vendita di alcool o tabacco.

- Progetti di fognatura dove il contante è generato da tasse d’uso, tasse di valutazione, alimentazione di connessione è usato per pagare le obbligazioni.

Avantaggi

Uno dei vantaggi di investire in obbligazioni di reddito è che il reddito da interessi è di solito esentato dalle tasse federali, statali o locali. Quindi, è abbastanza vantaggioso per gli investitori con una fascia di reddito alta. A causa di questo vantaggio, è popolare negli stati ad alta aliquota fiscale. Consideriamo un investitore con un portafoglio totale di $500000. Egli considera modi alternativi di investimento tra cui sceglie due opzioni di seguito:

- Opzione 1 Acquistare obbligazioni societarie che forniscono un rendimento annuo totale del 7%, cioè, $35000

- Opzione 2 Acquistare obbligazioni municipali esenti da tasse @rendimento del 5%, cioè, $25000 di reddito da interessi all’anno.

Se sceglie l’opzione 1, è ancora tenuto a pagare l’imposta sul reddito del 30% (applicabile in quello stato), cioè, $10500, che riduce il suo reddito da interessi a $24500. Tuttavia, nel secondo caso, non deve nulla alle autorità fiscali e può tenere l’intero importo.

#1 – Le obbligazioni municipali possono essere considerate meno volatili

Le obbligazioni a breve durata sono meno volatili, e il loro valore non fluttua frequentemente rispetto alle obbligazioni a più lunga durata. Tuttavia, c’è un compromesso tra rischio e ricompensa dove i rendimenti tendono ad essere più bassi per le obbligazioni a scadenza più breve.

#2 – Gli obbligazionisti sono abbastanza attaccati emotivamente

Quando un obbligazionista compra un’obbligazione municipale che è usata dal governo o dalle autorità locali per finanziare un ospedale, una scuola o una palestra nella località, questo aiuta a migliorare lo stile di vita di una persona media, quindi l’obbligazionista lo tiene fino alla scadenza

Svantaggi

#1 – Maggiori rischi di default

Perché non sono sostenuti dalla piena fede e credito del comune, sono soggetti a maggiori rischi di default rispetto alle obbligazioni generali

#2 – L’inflazione esercita una pressione al ribasso sul rendimento

Il tasso d’inflazione incide drasticamente sul rendimento generato da queste obbligazioni. Tuttavia, le obbligazioni a tasso variabile offrono una certa protezione contro l’inflazione.

#3 – Il vantaggio dell’esenzione fiscale può essere revocato

La legislazione fiscale pendente ha un impatto sul valore delle obbligazioni se l’aliquota fiscale statale o federale è ridotta. In altre parole, queste obbligazioni forniscono il massimo beneficio all’ambiente ad alta tassazione in cui un individuo di fascia alta ottiene un vantaggio di esenzione fiscale. Come esenzione, questi vantaggi di esenzione fiscale forniti alle obbligazioni di reddito possono essere revocati da un IRS.

Punti chiave da ricordare

- Le agenzie di rating valutano queste obbligazioni in base alla loro capacità di ripagare gli interessi e il capitale. Valutano anche la capacità di generare denaro dei progetti.

- I fondi comuni e i municipal bonds investment trust sono il modo più comune per investire nelle entrate e in altre forme di obbligazioni municipali.

- Proprio come le obbligazioni normali, le revenue bonds sono inversamente legate al tasso di interesse, cioè, le cadute di prezzo sono l’aumento del tasso di interesse e viceversa.

- Queste obbligazioni possono essere emesse sotto forma di una data di scadenza scaglionata e sono conosciute come obbligazioni seriali.

- Si differenziano dalle obbligazioni di obbligo generale che non investono in progetti che generano reddito, ma forniscono un servizio a tutta la comunità, mentre i progetti finanziati da tali obbligazioni solo a carico della comunità che paga per il servizio.

- Più bassa è la fascia fiscale più favorevole investimento in obbligazioni societarie come gli oneri fiscali aumentare. Le obbligazioni municipali appaiono più attraenti.

Conclusione

Le obbligazioni a reddito costituiscono la grande maggioranza delle obbligazioni municipali. Investors willing to buy these bonds must know the varieties available, as well as how the project will produce the promised return on a consistent basis.

Recommended Articles

This has been a guide to What is Revenue Bonds & its Definition. Here we discuss the revenue bond types and characteristics along with the example, advantages, and disadvantages. You can learn more about from the following articles –

- Bullet Bond Definition

- Bond Fund

- Yankee Bonds Definition

- Agency Bond