Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- Deținătorii de vize J-1 trebuie să plătească taxe în SUA?

- În calitate de nerezident în SUA, veți fi impozitat pe:

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- Am o viză J-1. Ce formulare trebuie să completez?

- Dacă ați primit un venit din sursă americană

- Dacă nu ați primit un venit din SUA

- Există scutiri de impozite pentru cei cu viza J-1?

- Există scutiri diferite în funcție de faptul că sunteți student, profesor sau stagiar J-1?

- Pot beneficia deținătorii de vize J-1 de avantajele tratatului fiscal?

- Puteți declara persoanele aflate în întreținere în declarația fiscală J-1?

- Cum este tratatul fiscal dintre Germania și SUA relevant pentru titularii de permis J-1?

- Unde trimit formularul de declarație de impozit J-1?

- Pot depune o declarație fiscală comună pentru J-1 dacă sunteți căsătorit sau ar trebui să o depun separat?

- Cum pot solicita restituirea impozitului J-1?

- Cât durează depunerea directă a rambursării impozitului J-1?

- Vă restituiți mai repede impozitele cu depunere directă?

- Pot să-mi accelerez rambursarea impozitelor?

- Cine mă poate ajuta cu declarația fiscală J-1?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Tratatul fiscal dintre Germania și SUA

- Unde să trimiteți prin poștă declarația fiscală

- Puteți depune o declarație fiscală comună dacă sunteți căsătoriți

- Credeți impozitul J1 înapoi

- Depozit direct pentru rambursarea impozitului J1

- Cum să accelerez rambursarea impozitului

- Ai nevoie de ajutor cu declarația fiscală J1?

Deținătorii de vize J-1 trebuie să plătească taxe în SUA?

Deținătorii de vize J-1 în SUA trebuie să plătească impozit pe orice venit de origine americană pe care îl primesc în timpul șederii lor în SUA. Cât de mult impozit veți plăti va depinde de o serie de factori, cum ar fi suma pe care o câștigați, rata de impozitare din statul dumneavoastră și dacă țara dumneavoastră de reședință are o convenție fiscală cu SUA. Toți nerezidenții trebuie să plătească 10% pentru orice impozit pe venit până la 9.525 de dolari. Dacă câștigați mai mult decât această sumă în cadrul programului J-1, trebuie să plătiți 12% din impozitul pe venit pe suma cuprinsă între 9.525 dolari și 38.700 dolari.

În calitate de nerezident în SUA, veți fi impozitat pe:

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

Termenul limită pentru depunerea declarației fiscale în SUA este 15 aprilie (din cauza epidemiei Covid-19, termenul de depunere a declarațiilor fiscale a fost prelungit până la 15 iulie în 2020). Fiecare participant la programul J-1 are obligația de a depune o declarație fiscală.

Dacă obțineți venituri în SUA, trebuie să depuneți o declarație fiscală. Este extrem de important să depuneți corect atunci când completați declarația fiscală. Nedepunerea sau depunerea unei declarații fiscale neconforme poate duce la amenzi sau penalități. De asemenea, vă poate periclita viitoarele cereri de viză americană pentru cartea verde.

Când vă pregătiți documentele fiscale din SUA veți avea nevoie de:

-

-

- Pasașaportul

- Datele de intrare și de ieșire din SUA pentru vizita curentă și pentru toate vizitele anterioare

- Toate formularele fiscale pe care le-ați primit (inclusiv formularele W-2, 1042-S și/sau 1099, etc.)

- Informații despre viză/statut de imigrare-Formularul DS-2019

- Numărul de securitate socială (SSN) sau numărul de identificare al contribuabilului individual (ITIN)

-

Pentru nerezidenți, completarea formularului 1040NR-EZ poate fi deosebit de confuză, așa că este important să nu vă grăbiți și să urmați instrucțiunile. Este important să vă amintiți că multe dintre căsuțele de pe formular nu vi se vor aplica și că majoritatea informațiilor solicitate sunt datele dumneavoastră personale, câștigurile, valoarea impozitului pe care l-ați plătit și suma care urmează să vă fie rambursată (dacă acest lucru este aplicabil în cazul dumneavoastră).

Am o viză J-1. Ce formulare trebuie să completez?

Dacă ați primit un venit din sursă americană

Dacă ați primit un venit din sursă americană în cursul anului, atunci este extrem de probabil că va trebui să depuneți „Formularul 8843” (dacă nu ați avut venituri din sursă americană) și, de asemenea, „Formularul 1040NR-EZ” pentru a vă completa declarația de impozit.

Vă va fi necesar să vă introduceți numele, adresa actuală și numărul de securitate socială (SSN) sau numărul de identificare al contribuabilului individual IRS (ITIN), precum și alte informații personale generale.

Formularul 1040NR-EZ este declarația dvs. fiscală din SUA și îl puteți depune împreună cu o copie a formularului W2 la sfârșitul anului fiscal. Formularul 1040NR-EZ este destinat studenților J-1 care nu au persoane în întreținere și care nu pot fi declarați ca persoane în întreținere în declarația de impozit a altei persoane. Ar trebui să depuneți formularul 1040NR-EZ dacă singurul dvs. venit provine din salarii, salarii, bacșișuri, rambursări de impozite, subvenții pentru burse, iar singurele dvs. deduceri au fost impozitele de stat și locale.

Dacă ați obținut venituri de origine americană, va trebui să trimiteți, de asemenea, un formular W2 „Wage and Tax Statement” (Declarație privind salariile și impozitele) sau un formular 1042-S „Foreign Person’s U.S. Source Income Subject to Withholding” (Venit din sursă americană al unei persoane străine supus reținerii la sursă) împreună cu declarația dvs. fiscală. Acesta este un document fiscal al IRS folosit de angajatorul dumneavoastră pentru a raporta salariile plătite angajaților și impozitele reținute. Acesta este împărțit în secțiuni statale și federale și există câmpuri cu informații despre angajator și detalii despre venit. Angajatorul dvs. trebuie să completeze un formular W2 sau 1042-S și vi-l va trimite, de obicei, până la 31 ianuarie.

Dacă nu ați primit un venit din SUA

Dacă vă aflați în SUA și nu ați avut niciun venit de origine americană, atunci tot va trebui să depuneți un formular 8843 ‘Statement for Exempt Individuals with a Medical Condition’.

Întocmiți cu ușurință declarația de impozit aici, online, cu Sprintax

Există scutiri de impozite pentru cei cu viza J-1?

Ca nerezident, veți fi scutit de anumite impozite, cum ar fi cele de securitate socială și Medicare (taxa FICA). Țara dvs. de reședință va avea, de asemenea, o influență asupra taxelor pe care le veți plăti, deoarece este posibil să aveți dreptul la beneficii din tratatele fiscale. Este important de reținut că, în calitate de participant J-1 nerezident, este ILEGAL să solicitați creditul fiscal pentru oportunitatea americană (AOTC).

Există scutiri diferite în funcție de faptul că sunteți student, profesor sau stagiar J-1?

Nu, scutirile sunt aceleași. În prezent, singura deducere în cazul în care nu există dreptul la un tratat fiscal, care este disponibilă pentru toți participanții J-1, dacă este deducerea pentru impozitele de stat și locale pe care le-au plătit în timpul anului, plafonată la 10.000 de dolari.

Pot beneficia deținătorii de vize J-1 de avantajele tratatului fiscal?

Majoritatea participanților J-1 (de exemplu, munca & călătorii și au pair) nu se pot prevala de tratatele fiscale.

Cu toate acestea, studenții, profesorii, cercetătorii, bursierii și trezorierii pot beneficia de anumite tratate fiscale dacă îndeplinesc cerințele.

Puteți declara persoanele aflate în întreținere în declarația fiscală J-1?

Cetățenii Canadei, Mexicului și Coreei de Sud, precum și studenții și stagiarii J-1 din India, care se folosesc de tratatul fiscal cu India, pot să-și declare persoanele aflate în întreținere pe formularul 1040NR.

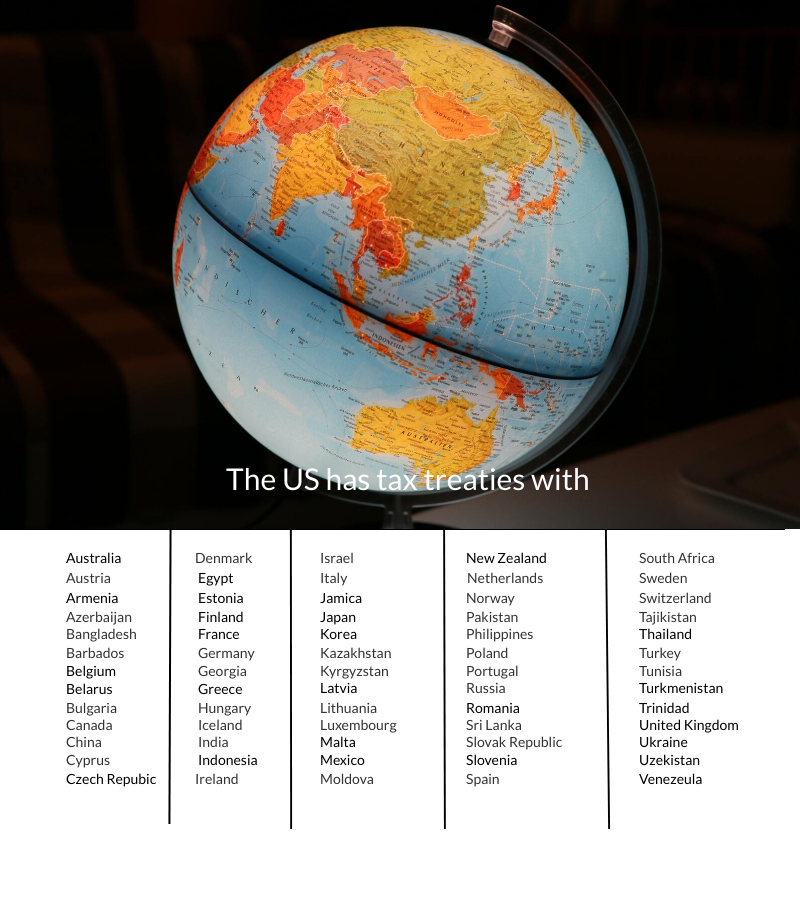

SUA are tratate privind impozitul pe venit cu diverse țări străine, care pot afecta declarația dumneavoastră fiscală dacă țara dumneavoastră de reședință este inclusă în acestea. Pentru străinii nerezidenți, aceste tratate pot reduce sau elimina adesea impozitul din SUA pe diferite tipuri de servicii personale și alte venituri. Acest lucru poate varia de la orice, cum ar fi pensiile, dobânzile, dividendele, redevențele și câștigurile de capital.

Țările de mai jos, umbrite cu albastru închis, au încheiat un acord fiscal cu SUA:

SUA are tratate fiscale cu fiecare dintre următoarele țări:

Pentru studenți, ucenici și traineri cu vize J-1, beneficiile tratatelor fiscale sunt aplicabile timp de 4-5 ani. Pentru profesori și învățători, limita este de aproximativ 2-3 ani.

În cazul în care țara dvs. nu are un tratat fiscal cu SUA sau dacă tratatul nu acoperă tipul de venit pe care îl obțineți, atunci trebuie să plătiți impozit pe acest venit

Articolul 21(2) din Tratatul fiscal dintre Statele Unite și India permite studenților internaționali din India să solicite deduceri standard în formularul 1040NR sau în formularul 1040NR EZ.

Cum este tratatul fiscal dintre Germania și SUA relevant pentru titularii de permis J-1?

Există două paragrafe diferite în documentul tratatului fiscal cu Germania care se referă la vizitatorii J-1. Un paragraf se referă la profesori și profesori invitați, care îi scutește timp de 24 de luni de la data sosirii de venitul integral pentru predare și cercetare dacă sunt invitați în SUA în cadrul unui program de cel mult 2 ani.

Celălalt paragraf permite studenților cu normă întreagă la o universitate din SUA, stagiarilor din mediul academic și de afaceri să solicite 9.000 de dolari pe an timp de patru ani dacă sunt plătiți pentru servicii personale (angajare) în SUA. Aceștia au dreptul, de asemenea, la o scutire totală de impozit pentru bursele și subvențiile pe care le primesc de la instituțiile de învățământ din SUA.

Unde trimit formularul de declarație de impozit J-1?

Adresa la care trimiteți formularele de impozit relevante va depinde de locul în care ați stat în timpul șederii dumneavoastră în state.

În general, veți trimite formularele de impozit la Departamentul Trezoreriei Serviciului de Venituri Interne din orice stat în care v-ați aflat. Ar trebui să verificați site-ul web al IRS dacă nu sunteți încă sigur unde să vă trimiteți formularele.

Pot depune o declarație fiscală comună pentru J-1 dacă sunteți căsătorit sau ar trebui să o depun separat?

Estrăinii nerezidenți nu pot depune o declarație fiscală comună în nici un caz. Aceștia ar trebui să depună întotdeauna declarații separate, chiar dacă au dreptul de a solicita persoane aflate în întreținere. Persoanele aflate în întreținere pot fi revendicate doar pe una dintre declarațiile soților.

Cum pot solicita restituirea impozitului J-1?

Mulți studenți internaționali J-1 au dreptul de a solicita restituirea atât a impozitelor federale, cât și a celor de stat. Puteți face acest lucru prin depunerea declarației de impozit.

Făcând acest lucru de unul singur poate fi adesea stresant, dar Sprintax face ca solicitarea de rambursare a impozitului J-1 să fie ușoară!

Întocmiți cu ușurință declarația de impozit aici, online, cu Sprintax

Cât durează depunerea directă a rambursării impozitului J-1?

Timpurile exacte sunt stabilite de IRS și sunt diferite pentru fiecare rambursare, așa că este dificil să se stabilească un termen exact pentru rambursarea dvs. Timpul de procesare a declarației de impozit pentru declarațiile de impozit pe hârtie este estimat la 4-6 săptămâni din momentul în care declarația de impozit este primită de IRS. Ar trebui să mai acordați încă 1-2 săptămâni pentru expedierea prin poștă.

Vă restituiți mai repede impozitele cu depunere directă?

Durata de procesare a declarațiilor de impozit pe hârtie este aceeași ca și cea online. Cu toate acestea, primirea unui debit direct este mai rapidă decât încasarea unui cec la bancă.

Pot să-mi accelerez rambursarea impozitelor?

Da, dacă depuneți declarația înainte de termenul limită de 15 aprilie (din cauza izbucnirii Covid-19, termenul de depunere a fost prelungit până la 15 iulie în 2020), este probabil ca declarația dvs. fiscală să fie procesată mai repede decât dacă ați lăsa-o pentru ultima zi. Acest lucru se datorează volumului de declarații fiscale care vor trebui să fie procesate atunci când vine termenul limită.

Cine mă poate ajuta cu declarația fiscală J-1?

Sprintax este partenerul preferat al nerezidenților pentru TurboTax și singurul software online de auto-pregătire fiscală federală și statală pentru nerezidenții din SUA.

Prin crearea unui cont Sprintax puteți pregăti cu ușurință documentele fiscale 1040NR sau 1040NR-EZ (declarația de impozit pentru nerezidenți) și formularul 8843, complet completate și conforme.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()