Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- Musí držitelé víz J1 platit v USA daně?

- Jako nerezident v USA budete platit daň z příjmu:

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- Mám vízum J-1. V případě, že máte vízum J-1, je nutné, abyste se na něj obrátili. Které formuláře musím vyplnit?

- Pokud jste pobírali příjmy ze zdrojů v USA

- Pokud jste neměli příjem ze zdrojů v USA

- Existují nějaké daňové výjimky pro osoby s vízem J-1?

- Různí se osvobození od daní podle toho, zda jste student, učitel nebo stážista programu J-1?

- Mohou držitelé víz J-1 využívat výhod daňových smluv?

- Můžete v daňovém přiznání k dani J-1 uplatnit vyživované osoby?

- Jak je smlouva o zamezení dvojího zdanění mezi Německem a USA relevantní pro držitele víz J-1?“

- Kam mám poslat formulář daňového přiznání J-1?

- Můžu podat společné daňové přiznání J-1, pokud jste ženatí nebo mám podat samostatné daňové přiznání?

- Jak mám uplatnit nárok na vrácení daně J-1?

- Jak dlouho trvá, než dostanete přímou zálohu na vrácení daní J-1?

- Dostanete daně zpět rychleji s přímým vkladem?

- Můžu si urychlit vrácení daní?

- Kdo mi může pomoci s daňovým přiznáním J-1?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Smlouva o zamezení dvojího zdanění mezi Německem a USA

- Kam poslat daňové přiznání

- Můžete podat společné daňové přiznání, pokud jste manželé

- Vrátit daň z J1

- Přímý vklad pro vrácení daně z J1

- Jak urychlit vrácení daně

- Potřebujete pomoci s daňovým přiznáním z J1?

Musí držitelé víz J1 platit v USA daně?

Držitelé víz J-1 v USA musí platit daň z jakéhokoli příjmu pocházejícího z USA, který získají během svého pobytu v USA. Výše daně, kterou budete platit, závisí na řadě faktorů, například na tom, kolik vyděláváte, jaká je sazba daně ve vašem státě a zda má země vašeho pobytu s USA uzavřenou daňovou dohodu. Všichni nerezidenti musí zaplatit 10% daň z příjmu až do výše 9525 USD. Pokud si v rámci programu J-1 vyděláte více než tuto částku, musíte zaplatit 12% daň z příjmu z částky mezi 9 525 USD a 38 700 USD.

Jako nerezident v USA budete platit daň z příjmu:

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

Lhůta pro podání daňového přiznání v USA je 15. dubna (kvůli vypuknutí epidemie Covid-19 byla lhůta pro podání daňového přiznání prodloužena do 15. července 2020). Povinnost podat daňové přiznání má každý účastník programu J-1.

Pokud máte v USA příjem, musíte podat daňové přiznání. Je nesmírně důležité, abyste při vyplňování daňového přiznání postupovali správně. Nepodání daňového přiznání nebo podání daňového přiznání v rozporu s právními předpisy může vést k pokutám nebo sankcím. Může také ohrozit vaše budoucí žádosti o zelenou kartu do USA.

Při přípravě daňových dokumentů pro USA budete potřebovat:

-

-

- Pas

- Data vstupu a výstupu z USA pro současnou a všechny předchozí návštěvy

- Všechny daňové formuláře, které jste obdrželi (včetně formulářů W-2, 1042-S a/nebo 1099 atd.)

- Informace o vízovém/imigračním statusu – formulář DS-2019

- Číslo sociálního pojištění (SSN) nebo identifikační číslo individuálního daňového poplatníka (ITIN)

-

Vyplnění formuláře 1040NR-EZ může být pro nerezidenty obzvláště matoucí, proto je důležité věnovat vyplnění čas a postupovat podle pokynů. Je důležité si uvědomit, že řada kolonek ve formuláři se vás nebude týkat a většina požadovaných informací se týká vašich osobních údajů, příjmů, výše zaplacené daně a částky, která vám má být vrácena (pokud se vás týká).

Mám vízum J-1. V případě, že máte vízum J-1, je nutné, abyste se na něj obrátili. Které formuláře musím vyplnit?

Pokud jste pobírali příjmy ze zdrojů v USA

Pokud jste během roku pobírali příjmy ze zdrojů v USA, je velmi pravděpodobné, že budete muset vyplnit „Form 8843“ (pokud jste neměli příjmy ze zdrojů v USA) a také „Form 1040NR-EZ“ pro vyplnění daňového přiznání.

Budete muset zadat své jméno, aktuální adresu a číslo sociálního zabezpečení (SSN) nebo individuální identifikační číslo daňového poplatníka (ITIN) IRS a další obecné osobní údaje.

Formulář 1040NR-EZ je vaše daňové přiznání pro USA a můžete jej podat spolu s kopií svého W2 na konci daňového roku. Formulář 1040NR-EZ je určen pro studenty J-1, kteří nemají žádné vyživované osoby a kteří nemohou být uplatněni jako vyživované osoby v daňovém přiznání jiné osoby. Formulář 1040NR-EZ byste měli podat v případě, že vaše jediné příjmy pocházejí z platů, mezd, spropitného, vrácených daní, stipendií a jedinými odpočty byly státní a místní daně.

Pokud jste dosáhli příjmů ze zdrojů v USA, budete muset spolu s daňovým přiznáním zaslat také formulář W2 „Wage and Tax Statement“ nebo formulář 1042-S „Foreign Person’s U.S. Source Income Subject to Withholding“. Jedná se o daňový doklad IRS, který používá váš zaměstnavatel k oznámení mezd vyplacených zaměstnancům a sražených daní. Je rozdělen na státní a federální část a jsou v něm pole s informacemi o zaměstnavateli a podrobnostmi o příjmech. Zaměstnavatel musí vyplnit formulář W2 nebo 1042-S a zašle vám jej obvykle do 31. ledna.

Pokud jste neměli příjem ze zdrojů v USA

Jestliže jste v USA a neměli jste žádný příjem ze zdrojů v USA, pak budete muset ještě vyplnit formulář 8843 „Prohlášení pro osvobozené osoby se zdravotním stavem“.

Snadno si připravíte daňové přiznání zde online se Sprintaxem

Existují nějaké daňové výjimky pro osoby s vízem J-1?

Jako nerezident jste osvobozen od některých daní, například od sociálního a zdravotního pojištění (FICA tax). Na to, jaké daně budete platit, bude mít vliv také země vašeho pobytu, protože můžete mít nárok na výhody vyplývající ze smluv o zamezení dvojího zdanění. Je důležité si uvědomit, že jako nerezidentní účastník programu J-1 nemůžete uplatnit nárok na daňovou úlevu American Opportunity Tax Credit (AOTC).

Různí se osvobození od daní podle toho, zda jste student, učitel nebo stážista programu J-1?

Ne, osvobození od daní jsou stejná. V současné době je jediným odpočtem, pokud neexistuje nárok na daňovou smlouvu, který je k dispozici všem účastníkům J-1, pokud odpočet za státní a místní daně, které zaplatili během roku, omezený na 10 000 USD.

Mohou držitelé víz J-1 využívat výhod daňových smluv?

Většina účastníků víz J-1 (například pracovní & cesty a au-pair) nemůže využívat daňových smluv.

Studenti, učitelé, výzkumní pracovníci, vědci a pokladníci však mohou využívat některé daňové smlouvy, pokud splňují požadavky.

Můžete v daňovém přiznání k dani J-1 uplatnit vyživované osoby?

Občané Kanady, Mexika a Jižní Koreje a studenti a stážisté J-1 z Indie, kteří využívají daňovou smlouvu s Indií, mohou ve formuláři 1040NR uplatnit nárok na vyživované osoby.

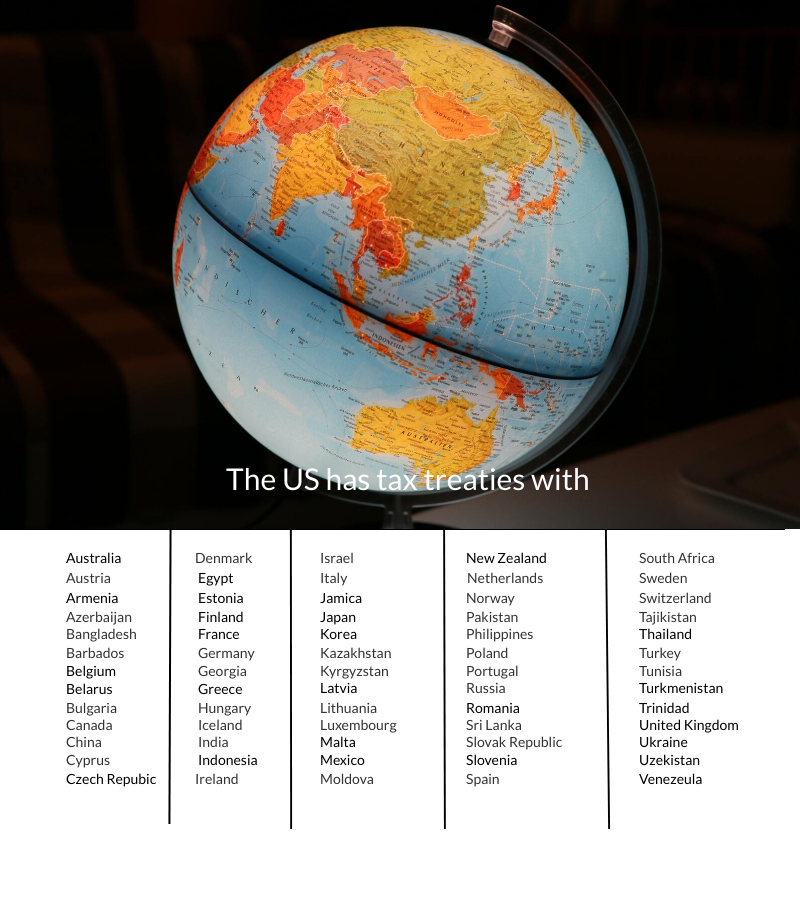

USA mají s různými zahraničními zeměmi smlouvy o dani z příjmu, které mohou ovlivnit vaše daňové přiznání, pokud je v nich zahrnuta země vašeho pobytu. Pro cizince nerezidenty mohou tyto smlouvy často snížit nebo eliminovat americkou daň z různých typů osobních služeb a dalších příjmů. Může se jednat o různé druhy příjmů, jako jsou důchody, úroky, dividendy, licenční poplatky a kapitálové zisky.

Níže uvedené země, které jsou vyznačeny tmavě modrou barvou, mají s USA uzavřenou daňovou dohodu:

USA mají daňové dohody s každou z následujících zemí:

Pro studenty, učně a školitele na vízech J-1 platí výhody daňových dohod po dobu 4-5 let. Pro učitele a profesory se limit pohybuje kolem 2-3 let.

Pokud vaše země nemá s USA uzavřenou smlouvu o zamezení dvojího zdanění nebo se smlouva nevztahuje na typ vašeho příjmu, musíte z tohoto příjmu zaplatit daň

Článek 21 odst. 2 smlouvy o zamezení dvojího zdanění mezi USA a Indií umožňuje mezinárodním studentům z Indie uplatnit standardní odpočty ve formuláři 1040NR nebo 1040NR EZ.

Jak je smlouva o zamezení dvojího zdanění mezi Německem a USA relevantní pro držitele víz J-1?“

V dokumentu o smlouvě o zamezení dvojího zdanění mezi Německem a USA jsou dva různé odstavce, které se týkají návštěvníků J-1. Jeden odstavec se týká učitelů a hostujících profesorů, kteří jsou po dobu 24 měsíců od data příjezdu osvobozeni od plného příjmu za výuku a výzkum, pokud jsou pozváni do USA v rámci programu na dobu nejvýše 2 let.

Druhý odstavec umožňuje studentům denního studia na americké univerzitě, akademickým a obchodním stážistům uplatnit nárok na 9 000 USD ročně po dobu 4 let, pokud jsou placeni za osobní služby (zaměstnání) v USA. Mají také nárok na plné osvobození od daně ze stipendií a grantů, které dostávají od amerických vzdělávacích institucí.

Kam mám poslat formulář daňového přiznání J-1?

Adresa, na kterou budete posílat příslušné daňové formuláře, bude záviset na tom, kde jste během pobytu ve státech pobývali.

Obecně platí, že daňové formuláře budete posílat na ministerstvo financí Internal Revenue Service v tom státě, kde jste pobývali. Pokud si stále nejste jisti, kam formuláře zaslat, měli byste se podívat na webové stránky IRS.

Můžu podat společné daňové přiznání J-1, pokud jste ženatí nebo mám podat samostatné daňové přiznání?

Cizinci bez trvalého pobytu nemohou v žádném případě podat společné daňové přiznání. Vždy by měli podat samostatné daňové přiznání, a to i v případě, že mají právo uplatnit nárok na vyživované osoby. Závislé osoby mohou být uplatněny pouze v jednom z přiznání manželů.

Jak mám uplatnit nárok na vrácení daně J-1?

Mnozí zahraniční studenti J-1 mají nárok na vrácení federálních i státních daní. Můžete tak učinit podáním daňového přiznání.

Podávat ho sami může být často stresující, ale díky společnosti Sprintax je uplatnění nároku na vrácení J-1 daní snadné!

Snadno si připravíte daňové přiznání zde online se Sprintaxem

Jak dlouho trvá, než dostanete přímou zálohu na vrácení daní J-1?

Přesné lhůty určuje IRS a jsou pro každou vrácenou částku jiné, takže je obtížné stanovit přesný časový harmonogram. Doba zpracování daňového přiznání u papírových daňových přiznání se odhaduje na 4-6 týdnů od okamžiku, kdy IRS obdrží daňové přiznání. Na odeslání poštou byste si měli vyhradit další 1-2 týdny.

Dostanete daně zpět rychleji s přímým vkladem?

Délka zpracování papírového daňového přiznání je stejná jako u online přiznání. Přijetí přímého inkasa je však rychlejší než proplacení šeku v bance.

Můžu si urychlit vrácení daní?

Ano, pokud podáte daňové přiznání do 15. dubna (kvůli epidemii Covid-19 byla lhůta pro podání daňového přiznání prodloužena do 15. července 2020), bude vaše daňové přiznání pravděpodobně zpracováno rychleji, než kdybyste to nechali na poslední den. Je to dáno množstvím daňových přiznání, která bude třeba zpracovat v době uzávěrky.

Kdo mi může pomoci s daňovým přiznáním J-1?

Sprintax je partnerem společnosti TurboTax pro nerezidenty a jediným online softwarem pro samopřipravu federálních a státních daní pro nerezidenty v USA.

Vytvořením účtu Sprintax můžete snadno připravit plně vyplněné a vyhovující daňové přiznání 1040NR nebo 1040NR-EZ (daňové přiznání pro nerezidenty) a daňové doklady na formuláři 8843.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()