Formación en FRM (Financial Risk Manager)

Financial Risk Manager (FRM) es una designación profesional otorgada por la Global Association of Risk Professionals (GARP) a los candidatos que completan con éxito este programa de certificación. Es un estándar globalmente reconocido para aquellos que gestionan el riesgo.

Con los rápidos cambios en la industria de las finanzas en todo el mundo existe la necesidad de que los profesionales que gestionan el riesgo, el dinero y la inversión obtengan conocimientos actualizados globalmente estandarizados y el FRM pretende llenar ese vacío.

Requisitos de la certificación FRM

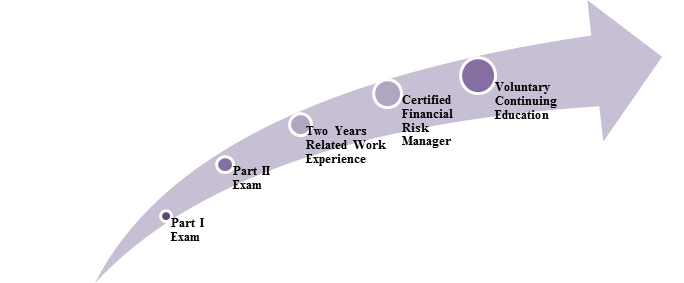

No hay requisitos educativos o profesionales para presentarse al examen FRM. Es un examen orientado a la práctica que se ofrece en dos partes; las preguntas están diseñadas para relacionar la teoría con problemas prácticos del mundo real. Sin embargo, para convertirse en Gestor de Riesgos Financieros Certificado, los candidatos deben cumplir con el siguiente esquema del programa:

Para convertirse en Gestor de Riesgos Financieros Certificado después de aprobar el Examen FRM Parte I & II, los candidatos deben demostrar un mínimo de dos años de puestos de experiencia profesional a tiempo completo relacionados con el riesgo, incluyendo la gestión de carteras, la consultoría de riesgos y otros campos.

Examen FRM Parte I

Superar el examen FRM Parte I es el primer paso para que una persona se convierta en gestor de riesgos financieros certificado. Se espera que los candidatos conozcan los conceptos y teorías de la gestión de riesgos tal y como se aplicarían al trabajo diario de un gestor de riesgos. El examen de la Parte I se centra en las herramientas y conceptos esenciales necesarios para evaluar el riesgo financiero. Este examen se realiza en los meses de mayo y noviembre de cada año. Hay 100 preguntas de opción múltiple que se deben intentar en una duración de 4 horas. El siguiente diagrama representa los temas que los candidatos deben preparar en el examen de nivel I con su respectiva edad de peso.

Examen FRM Parte II

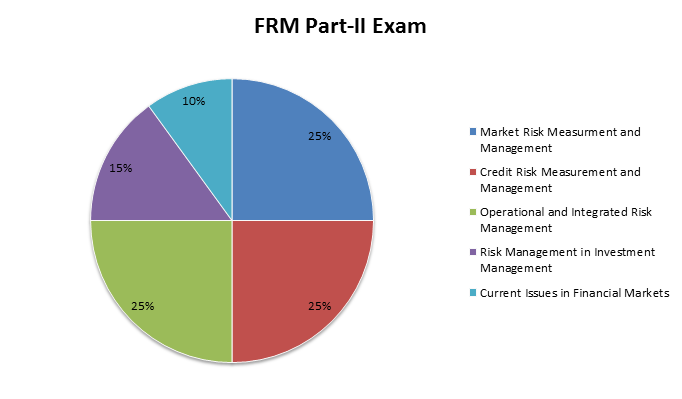

El Examen de Gestor de Riesgos Financieros Parte II es el segundo de los dos exámenes que un candidato tiene que superar para convertirse en un FRM certificado. El examen FRM Parte II se centra en la aplicación práctica de las herramientas de gestión de riesgos cubiertas en la Parte I a áreas específicas de la gestión de riesgos como el riesgo de crédito, el riesgo de mercado y el riesgo operacional. Este examen está disponible en el mes de mayo y noviembre de cada año. Hay 80 preguntas de opción múltiple que deben intentarse en una duración de 4 horas. El siguiente diagrama representa los temas que los candidatos deben preparar en el examen de nivel II con su respectiva edad de peso.

Oportunidades profesionales del FRM

La certificación FRM le diferencia de sus compañeros, proporciona una ventaja competitiva a colegas, clientes y posibles empleadores. Da la oportunidad a los individuos de acelerar sus carreras independientemente de su formación académica. Ayuda a los candidatos con conocimientos especializados y habilidades en la gestión de riesgos financieros. Proporciona una red para conectarse con los principales profesionales de la gestión de riesgos financieros del mundo. Ofrece variadas opciones de carrera en gestión de riesgos, negociación, estructuración, modelización, etc. Los titulares del FRM pueden ocupar puestos como el de Director de Riesgos, Analista de Riesgos Senior, Jefe de Riesgos Operativos y Director de Gestión de Riesgos de Inversión, por nombrar algunos. It is a great value addition to skills, credentials, and resume

Provide financial advice and service to clients. Identify the key skills of a successful wealth manager. Provide effective financial services to clients.

Industries Employing Certified FRM’s

Candidates for the FRM designation work in any number of industries, including:

- Banks

- Investment banks

- Asset management firms

- Corporations (including non-financial corporations)

- Consulting firms

- Hedge funds

- Insurance firms

- Credit agencies

- Government/regulatory agencies

- Risk and technology vendors

Frequently Asked Questions (FAQ)

- How much time is there to prepare for the FRM Exam?

Esto variará según la experiencia previa del individuo, su familiaridad con los conceptos y su formación académica, por lo que es difícil dar un número específico de horas para preparar este examen. Sin embargo, una encuesta realizada en mayo de 2012 a los participantes en el examen FRM Parte I indica que, en promedio, los individuos dedicaron alrededor de 240 horas a la preparación del examen, aunque varió de menos de 100 a más de 400 horas.

- ¿Cuáles son mis oportunidades de carrera después de convertirse en un FRM certificado?

Hay varias perspectivas de carrera disponibles, ya que es una de las designaciones más ampliamente aceptadas en la industria de la gestión de riesgos. Proporciona una ventaja competitiva frente a otros compañeros. Es una designación valorada por los empleadores de todo el mundo. Los titulares del FRM pueden ocupar puestos como el de Director de Riesgos, Analista de Riesgos Senior, Jefe de Riesgos Operativos y Director de Gestión de Riesgos de Inversión, por nombrar algunos. Es un gran valor añadido a las habilidades, credenciales y curriculum vitae

- ¿Cuánta experiencia laboral se requiere antes de solicitar el examen FRM?

Para convertirse en un FRM certificado, las personas deben tener una experiencia profesional de dos años en puestos de experiencia profesional a tiempo completo relacionados con el riesgo, incluyendo la gestión de carteras, la consultoría de riesgos y otros campos. Sin embargo, no hay prerrequisitos educativos o profesionales para presentarse al examen de gestor de riesgos financieros.

- ¿Cuándo puede uno presentarse al examen?

Los exámenes de la Parte I & de la Parte II están disponibles el tercer sábado de mayo & de noviembre de cada año.

- ¿Existen exenciones ofrecidas por GARP para cualquiera de las partes del examen?

Aunque hay muchas otras designaciones profesionales de renombre en la industria de los servicios financieros, GARP no acepta otras designaciones en cumplimiento parcial de sus requisitos. Por lo tanto, para mantener la integridad de la certificación FRM y cumplir con sus obligaciones con la comunidad de gestión de riesgos, GARP no puede confiar en las evaluaciones realizadas por otras organizaciones que otorgan la designación. Por lo tanto, no hay exenciones que se ofrezcan a los estudiantes para ninguna de las dos partes del examen.

- Si los candidatos se presentan a la Parte I y II en un día y no aprueban la Parte I, la Parte II no se califica. ¿Por qué?

El examen de Gestor de Riesgos Financieros evalúa conocimientos acumulativos, los conceptos evaluados en la Parte I son necesarios para la Parte II. Por lo tanto, para calificar la Parte II, un candidato debe aprobar primero la Parte I. Por lo tanto, si un candidato se ha presentado a las Partes I y II el mismo día, no se le calificará la Parte II a menos que haya aprobado la Parte I. Además, el candidato tendrá que volver a realizar la Parte I hasta que la apruebe.

- ¿Se permite el uso de calculadora durante el examen?

Sí, se permite el uso de calculadoras financieras especificadas (TexasI BA II Plus o profesional y HP 12C)

- ¿Cuál es la modalidad de examen tanto para la Parte I como para la Parte II?

Ambos exámenes serían manuales mediante papel y lápiz.