Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- ¿Los titulares del visado J-1 tienen que pagar impuestos en Estados Unidos?

- Como no residente en los Estados Unidos, tendrás que pagar impuestos sobre:

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- Tengo una visa J-1. Qué formularios tengo que rellenar?

- Si has recibido ingresos de origen estadounidense

- Si usted no recibió un ingreso de fuente estadounidense

- ¿Hay alguna exención de impuestos para los que tienen un visado J-1?

- ¿Existen diferentes exenciones en función de si es estudiante, profesor o becario J-1?

- ¿Pueden los titulares de visados J-1 aprovechar los beneficios de los tratados fiscales?

- ¿Se puede reclamar a los dependientes en la declaración de la renta J-1?

- ¿Cómo es el tratado de impuestos entre Alemania y Estados Unidos relevante para los titulares de J-1?

- ¿A dónde envío mi formulario de declaración de impuestos J-1?

- ¿Puedo presentar una declaración de impuestos J-1 conjunta si estoy casado o debo presentarla por separado?

- ¿Cómo reclamo la devolución de impuestos J-1?

- ¿Cuánto tiempo se tarda en obtener un depósito directo para un reembolso de impuestos J-1?

- ¿Se recuperan los impuestos más rápido con el ingreso directo?

- ¿Puedo acelerar la devolución de mis impuestos?

- ¿Quién puede ayudarme con mi declaración de impuestos J-1?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Tratado fiscal entre Alemania y Estados Unidos

- Dónde enviar la declaración de la renta

- ¿Puedes presentar una declaración de la renta conjunta si estás casado

- Reclamar la devolución de impuestos del J1

- Depósito directo para la devolución de impuestos del J1

- Cómo acelerar mi devolución de impuestos

- ¿Necesitas ayuda con la declaración de la renta del J1?

¿Los titulares del visado J-1 tienen que pagar impuestos en Estados Unidos?

Los titulares de J-1 en los Estados Unidos tienen que pagar impuestos sobre cualquier ingreso de origen estadounidense que reciban durante su estancia en los Estados Unidos. La cantidad de impuestos que pagará dependerá de una serie de factores, como la cantidad que gane, el tipo impositivo de su estado y si su país de residencia tiene un tratado fiscal con Estados Unidos. Todos los no residentes deben pagar el 10% del impuesto sobre la renta hasta 9.525 dólares. Si ganas más de esta cantidad en tu programa J-1, debes pagar un 12% de impuesto sobre la renta sobre la cantidad entre 9.525 dólares y 38.700 dólares.

Como no residente en los Estados Unidos, tendrás que pagar impuestos sobre:

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

La fecha límite para presentar su declaración de impuestos en Estados Unidos es el 15 de abril (debido al brote de Covid-19, el plazo de presentación de impuestos se ha ampliado hasta el 15 de julio en 2020). Todos los participantes en el programa J-1 tienen la obligación de presentar sus impuestos.

Si obtienes ingresos en Estados Unidos, debes presentar una declaración de impuestos. Es enormemente importante que presente correctamente al completar su declaración de impuestos. La no presentación o la presentación de una declaración de impuestos no conforme puede dar lugar a multas o sanciones. También puede poner en peligro sus futuras solicitudes de tarjeta verde de visa estadounidense.

Al preparar sus documentos fiscales de EE.UU. necesitará:

-

-

- Pasaporte

- Fechas de entrada y salida de EE.UU. para la visita actual y todas las anteriores

- Todos los formularios de impuestos que haya recibido (incluidos los formularios W-2, 1042-S y/o 1099, etc.)

- Información sobre el visado/estado de inmigración-Formulario DS-2019

- Número de Seguridad Social (SSN) o Número de Identificación del Contribuyente Individual (ITIN)

-

El 1040NR-EZ puede ser especialmente confuso de completar para los no residentes, por lo que es importante tomarse su tiempo y seguir las instrucciones. Es importante recordar que muchas de las casillas del formulario no se aplicarán a usted y la mayor parte de la información requerida es su información personal, los ingresos, la cantidad de impuestos que pagó y la cantidad que se le va a devolver (si esto es aplicable a usted).

Tengo una visa J-1. Qué formularios tengo que rellenar?

Si has recibido ingresos de origen estadounidense

Si has recibido ingresos de origen estadounidense durante el año es muy probable que tengas que presentar el «Form 8843» (si no has tenido ingresos de origen estadounidense) y también el «Form 1040NR-EZ» para completar tu declaración de la renta.

Se le pedirá que introduzca su nombre, dirección actual y número de seguridad social (SSN) o número de identificación del contribuyente individual del IRS (ITIN), así como otra información personal general.

El formulario 1040NR-EZ es su declaración de impuestos de EE.UU. y puede presentarlo junto con una copia de su W2 al final del año fiscal. El 1040NR-EZ es para estudiantes J-1 sin dependientes y que no pueden ser reclamados como dependientes en la declaración de impuestos de otra persona. Debes presentar el 1040NR-EZ si tus únicos ingresos provienen de sueldos, salarios, propinas, reembolsos de impuestos, becas y tus únicas deducciones fueron los impuestos estatales y locales.

Si obtuviste ingresos de origen estadounidense también deberás enviar junto a tu declaración de impuestos el formulario W2 ‘Wage and Tax Statement’ o el 1042-S ‘Foreign Person’s U.S. Source Income Subject to Withholding’. Se trata de un documento fiscal del IRS utilizado por su empresa para informar de los salarios pagados a los empleados y de los impuestos retenidos. Está dividido en secciones estatales y federales y hay campos con información del empleador y detalles de los ingresos. Su empleador debe completar un Formulario W2 o 1042-S y ellos se lo enviarán típicamente antes del 31 de enero.

Si usted no recibió un ingreso de fuente estadounidense

Si usted está en los Estados Unidos y no tuvo un ingreso de fuente estadounidense, entonces todavía tendrá que presentar un Formulario 8843 ‘Declaración para personas exentas con una condición médica’.

Prepare fácilmente su declaración de impuestos aquí en línea con Sprintax

¿Hay alguna exención de impuestos para los que tienen un visado J-1?

Como no residente, estará exento de ciertos impuestos, como la Seguridad Social y Medicare (impuesto FICA). Su país de residencia también influirá en los impuestos que pagará, ya que puede tener derecho a los beneficios de los tratados fiscales. Es importante tener en cuenta que, como participante J-1 no residente, es ILEGAL que reclame el Crédito Fiscal de la Oportunidad Americana (AOTC).

¿Existen diferentes exenciones en función de si es estudiante, profesor o becario J-1?

No, las exenciones son las mismas. Actualmente, la única deducción si no hay derecho a tratado fiscal, que está disponible para todos los participantes en el J-1 si la deducción por los impuestos estatales y locales que pagaron durante el año, con un límite de 10.000 dólares.

¿Pueden los titulares de visados J-1 aprovechar los beneficios de los tratados fiscales?

La mayoría de los participantes en el visado J-1 (por ejemplo, los viajes de trabajo & y los au pairs) no pueden acogerse a los tratados fiscales.

Sin embargo, los estudiantes, los profesores, los investigadores, los becarios y los tesoreros pueden acogerse a determinados tratados fiscales si cumplen los requisitos.

¿Se puede reclamar a los dependientes en la declaración de la renta J-1?

Los ciudadanos de Canadá, México y Corea del Sur y los estudiantes y becarios J-1 de la India que se acojan al tratado fiscal de la India pueden reclamar a sus dependientes en el formulario 1040NR.

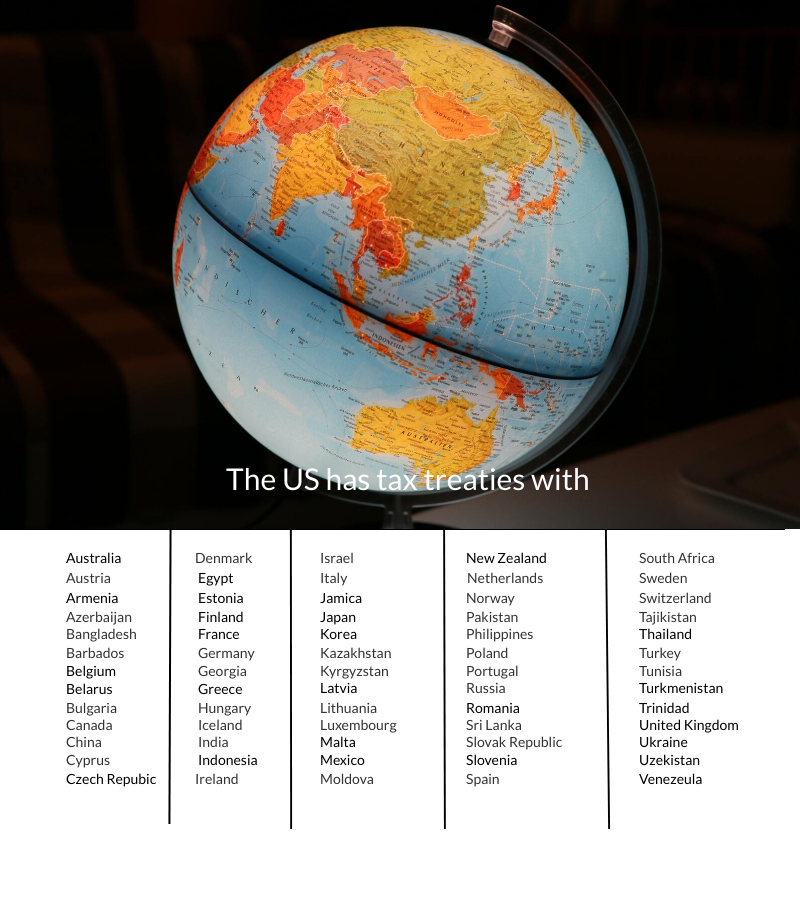

Estados Unidos tiene tratados sobre el impuesto sobre la renta con varios países extranjeros, que pueden afectar a su declaración de impuestos si su país de residencia está incluido en ellos. Para los extranjeros no residentes, estos tratados a menudo pueden reducir o eliminar los impuestos estadounidenses sobre varios tipos de servicios personales y otros ingresos. Esto puede ir desde cualquier cosa como pensiones, intereses, dividendos, regalías y ganancias de capital.

Los siguientes países sombreados en azul oscuro tienen un acuerdo fiscal en vigor con los EE.UU:

Estados Unidos tiene tratados fiscales con cada uno de los siguientes países:

Para los estudiantes, aprendices y tren con visados J-1, los beneficios de los tratados fiscales son aplicables durante 4-5 años. Para los maestros y profesores, el límite es de alrededor de 2-3 años.

Si su país no tiene un tratado de impuestos con los Estados Unidos o el tratado no cubre el tipo de ingresos que usted gana, entonces usted debe pagar impuestos sobre estos ingresos

El artículo 21 (2) del Tratado de Impuestos entre los Estados Unidos y la India permite a los Estudiantes Internacionales de la India reclamar Deducciones Estándar en el Formulario 1040NR o el Formulario 1040NR EZ.

¿Cómo es el tratado de impuestos entre Alemania y Estados Unidos relevante para los titulares de J-1?

Hay dos párrafos diferentes en el documento del tratado de impuestos de Alemania que cubren los visitantes J-1. Uno de los párrafos está relacionado con los maestros y profesores visitantes que los exime durante 24 meses desde la fecha de llegada en la totalidad de los ingresos para la enseñanza y la investigación si son invitados a los EE.UU. en un programa de no más de 2 años.

El otro párrafo permite a los estudiantes a tiempo completo en la Universidad de EE.UU., académicos y aprendices de negocios para reclamar $ 9,000 por año durante cuatro años si se les paga por los servicios personales (empleo) en los EE.UU.. También tienen derecho a la exención total de impuestos sobre las becas y ayudas que reciban de las instituciones educativas estadounidenses.

¿A dónde envío mi formulario de declaración de impuestos J-1?

La dirección a la que envíes tus formularios de impuestos pertinentes dependerá del lugar en el que hayas permanecido durante tu estancia en los estados.

En general, enviarás tus formularios de impuestos al Departamento del Tesoro del Servicio de Impuestos Internos de cualquier estado en el que hayas estado. Debe consultar el sitio web del IRS si aún no está seguro de dónde enviar sus formularios.

¿Puedo presentar una declaración de impuestos J-1 conjunta si estoy casado o debo presentarla por separado?

Los extranjeros no residentes no pueden presentar casados una declaración de impuestos conjunta bajo ninguna circunstancia. Siempre deben presentar declaraciones separadas aunque tengan derecho a reclamar dependientes. Los dependientes sólo pueden ser reclamados en una de las declaraciones de los cónyuges.

¿Cómo reclamo la devolución de impuestos J-1?

Muchos estudiantes internacionales J-1 tienen derecho a reclamar la devolución de impuestos tanto federales como estatales. Puedes hacerlo presentando tu declaración de impuestos.

Hacerlo por ti mismo puede ser a menudo estresante, pero Sprintax hace que reclamar tu devolución de impuestos J-1 sea fácil.

Prepare fácilmente su declaración de impuestos aquí en línea con Sprintax

¿Cuánto tiempo se tarda en obtener un depósito directo para un reembolso de impuestos J-1?

Los plazos exactos son determinados por el IRS y son diferentes para cada reembolso, por lo que es difícil poner una línea de tiempo exacta en su reembolso. El tiempo de procesamiento de la declaración de impuestos en papel se estima en 4-6 semanas desde el momento en que la declaración de impuestos es recibida por el IRS. Debe dejar pasar de 1 a 2 semanas más para el envío por correo.

¿Se recuperan los impuestos más rápido con el ingreso directo?

El tiempo de tramitación de las declaraciones de impuestos en papel es el mismo que el de las online. Sin embargo, recibir una domiciliación bancaria es más rápido que cobrar un cheque en tu banco.

¿Puedo acelerar la devolución de mis impuestos?

Sí, si presentas la declaración antes de la fecha límite del 15 de abril (debido al brote de Covid-19, el plazo de presentación de impuestos se ha ampliado hasta el 15 de julio en 2020) es probable que tu declaración de la renta se procese más rápido que si la dejas para el último día. Esto se debe al volumen de declaraciones de impuestos que habrá que procesar cuando llegue la fecha límite.

¿Quién puede ayudarme con mi declaración de impuestos J-1?

Sprintax es el socio no residente de elección de TurboTax y el único software de autopreparación de impuestos federales y estatales en línea para no residentes en los EE.UU.

Creando una cuenta de Sprintax puede preparar fácilmente documentos fiscales 1040NR o 1040NR-EZ (declaración de impuestos de no residentes) y el formulario 8843 totalmente completados y conformes.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()