Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- Moeten J-1-visumhouders belasting betalen in de VS?

- Als niet-ingezetene in de VS wordt u belast over:

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- Ik heb een J-1 visum. Welke formulieren moet ik invullen?

- Als u inkomsten uit de VS hebt ontvangen

- Als u geen inkomen uit de VS hebt ontvangen

- Zijn er belastingvrijstellingen voor mensen met een J-1 visum?

- Zijn er verschillende vrijstellingen op basis van of u een J-1 student, docent of stagiair bent?

- Kunnen houders van een J-1-visum gebruikmaken van de voordelen van belastingverdragen?

- Kunt u op uw J-1 belastingaangifte aanspraak maken op personen ten laste?

- Hoe is het belastingverdrag tussen Duitsland en de VS relevant voor J-1 houders?

- Waar stuur ik mijn J-1 belastingaangifteformulier naartoe?

- Kan ik een gezamenlijke J-1 belastingaangifte indienen als ik getrouwd ben of moet ik apart aangifte doen?

- Hoe vraag ik J-1 belasting terug?

- Hoe lang duurt het om een directe storting te krijgen voor een J-1 belastingteruggave?

- Krijgt u uw belasting sneller terug met automatische incasso?

- Kan ik mijn belastingteruggave versnellen?

- Wie kan mij helpen met mijn J-1 belastingaangifte?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Belastingverdrag tussen Duitsland en VS

- Waar moet ik belastingaangifte doen

- Kunt u een gezamenlijke belastingaangifte doen als u getrouwd bent

- J1 belasting terugvragen

- Directe storting voor J1 belastingteruggave

- Hoe kan ik mijn belastingteruggave versnellen

- Hulp nodig bij J1 belastingaangifte?

Moeten J-1-visumhouders belasting betalen in de VS?

J-1-visumhouders in de VS moeten belasting betalen over alle inkomsten uit de VS die ze tijdens hun verblijf in de VS ontvangen. Hoeveel belasting u moet betalen, hangt af van een aantal factoren, zoals hoeveel u verdient, het belastingtarief in uw staat en of uw land van verblijf een belastingverdrag met de VS heeft. Alle niet-ingezetenen moeten 10% betalen over alle inkomstenbelasting tot $9.525. Als u meer dan dit bedrag verdient met uw J-1 programma, moet u 12% inkomstenbelasting betalen over het bedrag tussen $9.525 en $38.700.

Als niet-ingezetene in de VS wordt u belast over:

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

De uiterste datum voor het indienen van uw belastingaangifte in de VS is 15 april (in verband met de uitbraak van Covid-19 is de uiterste datum voor het indienen van de belastingaangifte verlengd tot 15 juli in 2020). Elke deelnemer aan het J-1 programma is verplicht belastingaangifte te doen.

Als u in de VS inkomsten verwerft, moet u belastingaangifte doen. Het is enorm belangrijk dat u uw belastingaangifte correct indient. Het niet indienen van een belastingaangifte of het indienen van een niet-conforme aangifte kan leiden tot boetes of sancties. Het kan ook uw toekomstige aanvraag voor een US visum of green card in gevaar brengen.

Bij het opstellen van uw Amerikaanse belastingdocumenten hebt u het volgende nodig:

-

-

- Paspoort

- Inreis- en uitreisdata VS voor huidige en alle vorige bezoeken

- Alle belastingformulieren die u hebt ontvangen (inclusief Formulieren W-2, 1042-S en/of 1099, enz.

- informatie over uw visum/immigratiestatus – formulier DS-2019

- Social Security Number (SSN) of Individual Taxpayer Identification Number (ITIN)

-

De 1040NR-EZ kan voor niet-ingezetenen bijzonder verwarrend zijn om in te vullen, dus het is belangrijk dat u de tijd neemt en de instructies volgt. Het is belangrijk om te onthouden dat veel van de vakjes op het formulier niet op u van toepassing zijn en dat het merendeel van de gevraagde informatie bestaat uit uw persoonlijke gegevens, inkomsten, het bedrag aan belasting dat u hebt betaald, en het bedrag dat u terugkrijgt (als dit op u van toepassing is).

Ik heb een J-1 visum. Welke formulieren moet ik invullen?

Als u inkomsten uit de VS hebt ontvangen

Als u in de loop van het jaar inkomsten uit de VS hebt ontvangen, is het zeer waarschijnlijk dat u ‘Form 8843’ moet indienen (als u geen inkomsten uit de VS had) en ook ‘Form 1040NR-EZ’ om uw belastingaangifte in te vullen.

U moet uw naam, uw huidige adres en uw socialezekerheidsnummer (SSN) of IRS individual taxpayer identification number (ITIN) invullen, evenals andere algemene persoonlijke informatie.

Form 1040NR-EZ is uw Amerikaanse belastingaangifte en u kunt het samen met een kopie van uw W2 aan het einde van het belastingjaar indienen. 1040NR-EZ is bedoeld voor J-1 studenten zonder personen ten laste, die niet als afhankelijke kunnen worden aangemerkt op de belastingaangifte van een ander. U moet 1040NR-EZ indienen als uw enige inkomsten bestaan uit salarissen, lonen, fooien, belastingteruggaven, studiebeurzen, en uw enige aftrekposten staats- en lokale belastingen waren.

Als u inkomsten uit de VS hebt, moet u ook een formulier W2 ‘Wage and Tax Statement’ of formulier 1042-S ‘Foreign Person’s U.S. Source Income Subject to Withholding’ meesturen met uw belastingaangifte. Dit is een belastingdocument van de IRS dat door uw werkgever wordt gebruikt om de aan werknemers betaalde lonen en de ingehouden belastingen te melden. Het is verdeeld in een deel voor de staat en een deel voor de federale overheid en er zijn velden met informatie over de werkgever en details over het inkomen. Uw werkgever moet een W2-formulier of een 1042-S-formulier invullen en zal u dit uiterlijk op 31 januari toesturen.

Als u geen inkomen uit de VS hebt ontvangen

Als u in de VS bent en geen inkomen uit de VS hebt gehad, moet u nog steeds een formulier 8843 ‘Verklaring voor vrijgestelde individuen met een medische aandoening’ indienen.

Zet uw belastingaangifte hier eenvoudig online in met Sprintax

Zijn er belastingvrijstellingen voor mensen met een J-1 visum?

Als niet-ingezetene bent u vrijgesteld van bepaalde belastingen, zoals Social Security en Medicare (FICA-belasting). Het land waar u verblijft is ook van invloed op de belastingen die u moet betalen, omdat u mogelijk recht hebt op belastingvoordelen uit hoofde van belastingverdragen. Het is belangrijk op te merken dat u als niet-ingezeten J-1 deelnemer ILLEGAAL aanspraak kunt maken op de American Opportunity Tax Credit (AOTC).

Zijn er verschillende vrijstellingen op basis van of u een J-1 student, docent of stagiair bent?

Nee, de vrijstellingen zijn hetzelfde. Momenteel is de enige aftrekpost als er geen recht op een belastingverdrag bestaat, die voor alle J-1-deelnemers beschikbaar is, de aftrek voor staats- en lokale belastingen die zij in de loop van het jaar hebben betaald, gemaximeerd op $10.000.

Kunnen houders van een J-1-visum gebruikmaken van de voordelen van belastingverdragen?

De meeste J-1 deelnemers (bijvoorbeeld werk & reizen en au pairs) kunnen geen gebruik maken van belastingverdragen.

Studenten, docenten, onderzoekers, geleerden en penningmeesters kunnen echter wel gebruik maken van bepaalde belastingverdragen als ze aan de voorwaarden voldoen.

Kunt u op uw J-1 belastingaangifte aanspraak maken op personen ten laste?

Burgers van Canada, Mexico en Zuid-Korea en J-1-studenten en -stagiairs uit India die gebruikmaken van het belastingverdrag met India, mogen hun personen ten laste opvoeren op het 1040NR-formulier.

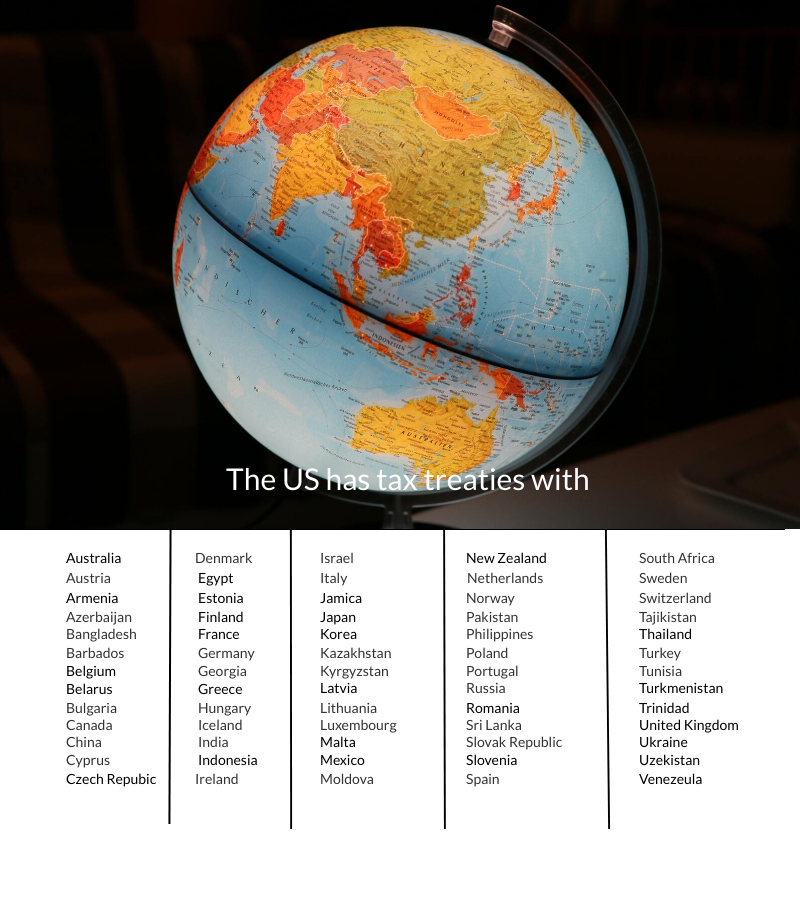

De VS heeft inkomstenbelastingverdragen met diverse andere landen, die van invloed kunnen zijn op uw belastingaangifte als uw land van verblijf daarin is opgenomen. Voor niet-ingezeten vreemdelingen kunnen deze verdragen vaak de Amerikaanse belasting op verschillende soorten persoonlijke diensten en andere inkomsten verminderen of elimineren. Dit kan variëren van alles zoals pensioenen, rente, dividenden, royalty’s en vermogenswinsten.

De hieronder in donkerblauw gearceerde landen hebben een belastingverdrag met de VS:

De VS heeft belastingverdragen met elk van de volgende landen:

Voor studenten, stagiairs, en opleiders met een J-1 visum gelden de voordelen van de belastingverdragen voor 4-5 jaar. Voor docenten en professoren geldt een limiet van ongeveer 2-3 jaar.

Als uw land geen belastingverdrag met de VS heeft of het verdrag geldt niet voor het soort inkomen dat u verdient, dan moet u belasting betalen over dit inkomen

Artikel 21(2) van het belastingverdrag tussen de Verenigde Staten en India staat Internationale Studenten uit India toe om Standard Deductions te claimen in Form 1040NR of Form 1040NR EZ.

Hoe is het belastingverdrag tussen Duitsland en de VS relevant voor J-1 houders?

Er zijn twee verschillende paragrafen in het document over het belastingverdrag tussen Duitsland en de VS die betrekking hebben op J-1 bezoekers. De ene paragraaf heeft betrekking op docenten en gastprofessoren, die gedurende 24 maanden vanaf de datum van aankomst zijn vrijgesteld van volledige inkomsten voor onderwijs en onderzoek als zij voor een programma van niet meer dan 2 jaar in de VS worden uitgenodigd.

De andere paragraaf staat voltijdstudenten aan Amerikaanse universiteiten en academische en zakelijke stagiairs toe gedurende vier jaar $9.000 per jaar te claimen als zij worden betaald voor persoonlijke diensten (dienstbetrekking) in de VS. Zij hebben ook recht op volledige belastingvrijstelling voor studiebeurzen en beurzen die zij van Amerikaanse onderwijsinstellingen ontvangen.

Waar stuur ik mijn J-1 belastingaangifteformulier naartoe?

Het adres waar u uw relevante belastingformulieren naartoe stuurt, hangt af van waar u tijdens uw verblijf in de staten verbleef.

In het algemeen stuurt u uw belastingformulieren naar het Department of the Treasury Internal Revenue Service in welke staat u ook verbleef. U moet de website van de IRS raadplegen als u nog niet zeker weet waar u uw formulieren naartoe moet sturen.

Kan ik een gezamenlijke J-1 belastingaangifte indienen als ik getrouwd ben of moet ik apart aangifte doen?

Niet-ingezeten vreemdelingen kunnen onder geen enkele omstandigheid een gezamenlijke belastingaangifte indienen. Zij moeten altijd een afzonderlijke aangifte indienen, zelfs als zij het recht hebben om afhankelijke personen te claimen. Afhankelijke personen mogen slechts op een van de aangiften van de echtgenoten worden geclaimd.

Hoe vraag ik J-1 belasting terug?

Veel J-1 internationale studenten hebben recht op teruggaaf van zowel federale als staatsbelastingen. Je kunt dit doen door je belastingaangifte in te dienen.

Het zelf doen kan vaak stressvol zijn, maar Sprintax maakt het claimen van je J-1 belastingteruggave eenvoudig!

Maak je belastingaangifte hier gemakkelijk online in orde met Sprintax

Hoe lang duurt het om een directe storting te krijgen voor een J-1 belastingteruggave?

De exacte tijdlijnen worden bepaald door de IRS en zijn verschillend voor elke teruggave, dus het is moeilijk om een exacte tijdlijn op je teruggave te zetten. De verwerkingstijd voor papieren belastingaangiften wordt geschat op 4-6 weken vanaf het moment dat de belastingaangifte door de IRS is ontvangen. Voor de verzending moet u rekening houden met nog eens 1-2 weken.

Krijgt u uw belasting sneller terug met automatische incasso?

De verwerkingstijd van papieren belastingaangiften is even lang als die van online. Het ontvangen van een automatische incasso gaat echter sneller dan het verzilveren van een cheque bij uw bank.

Kan ik mijn belastingteruggave versnellen?

Ja, als u vóór de deadline van 15 april aangifte doet (vanwege de uitbraak van Covid-19 is de deadline voor belastingaangifte verlengd tot 15 juli in 2020), zal uw belastingaangifte waarschijnlijk sneller worden verwerkt dan wanneer u deze tot de laatste dag laat liggen. Dit heeft te maken met het grote aantal belastingaangiften dat moet worden verwerkt wanneer de deadline aanbreekt.

Wie kan mij helpen met mijn J-1 belastingaangifte?

Sprintax is de partner bij uitstek voor niet-ingezetenen van TurboTax en de enige online federale en staatssoftware voor belastingaangifte voor niet-ingezetenen in de VS.

Door een Sprintax-account aan te maken, kunt u eenvoudig volledig ingevulde en aan de voorschriften beantwoordende 1040NR of 1040NR-EZ (belastingaangifte voor niet-ingezetenen) en formulier 8843 belastingdocumenten opstellen.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()