FRM (Financial Risk Manager) Training

Financial Risk Manager (FRM) is een professionele aanduiding die door de Global Association of Risk Professionals (GARP) wordt toegekend aan de kandidaten die dit certificeringsprogramma met succes doorlopen. Het is een wereldwijd erkende standaard voor degenen die risico’s beheren.

Met de snelle veranderingen in de financiële sector wereldwijd is er behoefte aan professionals die risico’s, geld en investeringen beheren om wereldwijd gestandaardiseerde up-to-date kennis te verkrijgen en FRM is bedoeld om die leemte op te vullen.

FRM Certificeringsvereisten

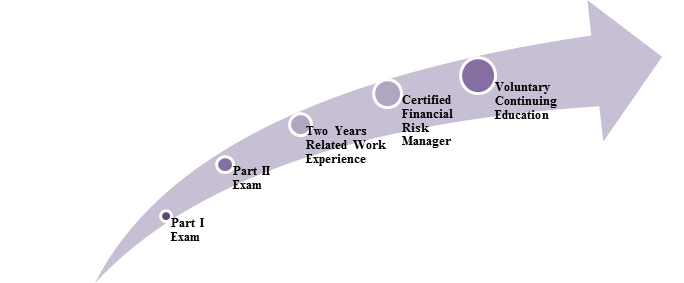

Er zijn geen educatieve of professionele vereisten om deel te nemen aan het FRM Examen. Het is een praktijkgericht examen dat in twee delen wordt aangeboden; de vragen zijn bedoeld om de theorie te relateren aan praktische problemen uit de praktijk. Om een Certified Financial Risk Manager te worden, moeten kandidaten echter voldoen aan het volgende schema van het programma:

Om een Certified Financial Risk Manager te worden na het behalen van het FRM Exam Part I & II, moeten kandidaten aantonen dat zij minimaal twee jaar risicogerelateerde fulltime beroepservaring hebben in functies als portfoliobeheer, risicoadvies en andere gebieden.

FRM Part I Examen

Het behalen van het FRM Examen Part I is de eerste stap voor een persoon om een Certified Financial Risk Manager te worden. Van de kandidaten wordt verwacht dat zij de concepten en theorieën van risicomanagement kennen zoals die van toepassing zijn op het dagelijkse werk van een risicomanager. Het Deel I examen richt zich op de essentiële instrumenten en concepten die nodig zijn om financiële risico’s te beoordelen. Dit examen wordt elk jaar in de maand mei en november afgenomen. Er zijn 100 meerkeuzevragen die binnen een tijdsbestek van 4 uur moeten worden afgelegd. Het onderstaande diagram toont de onderwerpen die de kandidaten worden verondersteld voor te bereiden op niveau I examen met hun respectieve gewicht leeftijd.

FRM Part II Examen

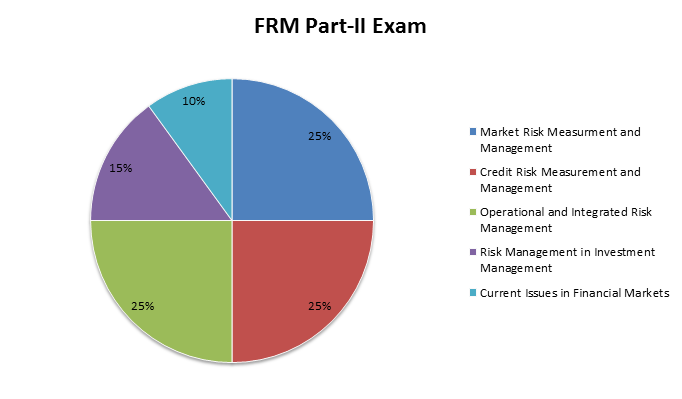

Het Financial Risk Manager Examen Part II is het tweede van de twee examens die een kandidaat moet afleggen om een gecertificeerd FRM te worden. Het FRM-examen deel II richt zich op de praktische toepassing van risicomanagementinstrumenten uit deel I op specifieke gebieden van risicomanagement, zoals kredietrisico, marktrisico en operationeel risico. Dit examen wordt elk jaar in de maand mei en november afgenomen. Er zijn 80 meerkeuzevragen die binnen de duur van 4 uur moeten worden afgelegd. Het onderstaande diagram toont de onderwerpen waarop de kandidaten zich in het level II-examen moeten voorbereiden met hun respectieve gewichtsleeftijd.

FRM Carrièremogelijkheden

De FRM-certificering onderscheidt u van uw collega’s en biedt een concurrentievoordeel aan collega’s, klanten en toekomstige werkgevers. Het geeft individuen de kans om hun carrière te versnellen, ongeacht hun opleidingsachtergrond. Het helpt de kandidaten met gespecialiseerde kennis en vaardigheden in financieel risicobeheer. Het biedt u een netwerk om verbinding te maken met ’s werelds prominente financieel risico management professionals. Het biedt gevarieerde carrièremogelijkheden in Risicobeheer, Handel, Structurering, Modellering, enz. FRM houders kunnen posities bekleden zoals Chief Risk Officer, Senior Risk Analyst, Head of Operational Risk, en Director, Investment Risk Management, om er maar een paar te noemen. It is a great value addition to skills, credentials, and resume

Provide financial advice and service to clients. Identify the key skills of a successful wealth manager. Provide effective financial services to clients.

Industries Employing Certified FRM’s

Candidates for the FRM designation work in any number of industries, including:

- Banks

- Investment banks

- Asset management firms

- Corporations (including non-financial corporations)

- Consulting firms

- Hedge funds

- Insurance firms

- Credit agencies

- Government/regulatory agencies

- Risk and technology vendors

Frequently Asked Questions (FAQ)

- How much time is there to prepare for the FRM Exam?

Dit hangt af van iemands eerdere ervaring, vertrouwdheid met concepten en academische achtergrond. Daarom is het moeilijk om een specifiek aantal uren aan te geven voor de voorbereiding op dit examen. Uit een enquête van mei 2012 onder FRM-examendeelnemers blijkt echter dat zij gemiddeld ongeveer 240 uur aan de voorbereiding van het examen hebben besteed, hoewel dit varieerde van minder dan 100 tot meer dan 400 uur.

- Wat zijn mijn carrièremogelijkheden na het behalen van de Certified FRM?

Er zijn verschillende carrièremogelijkheden beschikbaar, aangezien het een van de meest geaccepteerde aanduidingen in de risicomanagementsector is. Het biedt een concurrentievoordeel ten opzichte van andere gelijken. Het is een gewaardeerde benaming door werkgevers over de hele wereld. FRM houders kunnen posities bekleden zoals Chief Risk Officer, Senior Risk Analyst, Head of Operational Risk, en Director, Investment Risk Management, om er maar een paar te noemen. Het is een waardevolle aanvulling op vaardigheden, referenties en cv

- Hoeveel werkervaring is vereist voordat men zich kan aanmelden voor het FRM-examen?

Om FRM Certified te worden, moet men twee jaar werkervaring hebben in risicogerelateerde fulltime functies, waaronder portefeuillebeheer, risicoadvies en andere gebieden. Er zijn echter geen opleidings- of beroepsvereisten om voor het Financial Risk Manager Examen in aanmerking te komen.

- Wanneer kan men voor het examen verschijnen?

Deel I & Deel II-examens zijn elk jaar op de 3e zaterdag van mei & november beschikbaar.

- Kent de GARP vrijstellingen voor beide examenonderdelen?

Hoewel er vele andere gerenommeerde professionele aanduidingen in de financiële-dienstensector zijn, aanvaardt de GARP geen andere aanduidingen als gedeeltelijke vervulling van hun vereisten. Om de integriteit van de FRM-certificering te handhaven en haar verplichtingen jegens de risicomanagementgemeenschap na te komen, kan de GARP daarom niet vertrouwen op de beoordelingen die door andere aanwijzingsverlenende organisaties worden verricht. Daarom worden studenten voor geen van beide onderdelen van het examen vrijstellingen aangeboden.

- Als kandidaten op één dag voor deel I en II verschijnen en niet slagen voor deel I, wordt deel II niet gecorrigeerd. Waarom?

Het Financial Risk Manager-examen toetst cumulatieve kennis, concepten die in deel I zijn getoetst, zijn nodig voor deel II. Om een cijfer voor deel II te krijgen, moet een kandidaat dus eerst voor deel I slagen. Als een kandidaat dus op dezelfde dag voor zowel deel I als deel II is verschenen, krijgt hij/zij geen cijfer voor deel II, tenzij hij/zij voor deel I is geslaagd.

Ja, het gebruik van specifieke financiële rekenmachines (TexasI BA II Plus of professional en HP 12C)

- Wat is de examenvorm voor zowel deel I als deel II?

Beide examens worden handmatig afgenomen met papier en potlood.