Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- Czy posiadacze wizy J-1 muszą płacić podatki w USA?

- Jako nierezydent w USA, będziesz podlegał opodatkowaniu od:

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- Mam wizę J-1. Jakie formularze muszę wypełnić?

- Jeśli uzyskałeś dochód z USA

- Jeśli nie uzyskałeś dochodu z USA

- Czy są jakieś zwolnienia podatkowe dla osób na wizie J-1?

- Czy istnieją różne zwolnienia w zależności od tego, czy jesteś studentem J-1, nauczycielem czy stażystą?

- Czy posiadacze wizy J-1 mogą korzystać z przywilejów wynikających z traktatu podatkowego?

- Czy możesz uwzględnić osoby pozostające na Twoim utrzymaniu w zeznaniu podatkowym J-1?

- Jak umowa podatkowa pomiędzy Niemcami a USA ma się do posiadaczy J-1?

- Gdzie mogę wysłać mój formularz zeznania podatkowego J-1?

- Czy mogę złożyć wspólne zeznanie podatkowe J-1, jeśli jesteś w związku małżeńskim, czy powinienem złożyć osobne zeznanie?

- Jak ubiegać się o zwrot podatku z J-1?

- Jak długo trwa uzyskanie bezpośredniego zwrotu podatku z J-1?

- Czy otrzymasz zwrot podatku szybciej z direct deposit?

- Czy mogę przyspieszyć zwrot podatku?

- Kto może mi pomóc z moim zeznaniem podatkowym J-1?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Umowa podatkowa między Niemcami a USA

- Gdzie wysłać zeznanie podatkowe

- Czy możesz złożyć wspólne zeznanie podatkowe, jeśli jesteś w związku małżeńskim

- Odzyskaj zwrot podatku z J1

- Direct deposit for J1 tax refund

- Jak przyspieszyć zwrot podatku

- Potrzebujesz pomocy przy składaniu zeznania podatkowego J1?

Czy posiadacze wizy J-1 muszą płacić podatki w USA?

Posiadacze wizy J-1 w USA muszą płacić podatek od każdego dochodu pochodzącego z USA, który otrzymują podczas pobytu w USA. Wysokość podatku zależy od wielu czynników, takich jak wysokość zarobków, stawka podatku w Twoim stanie oraz czy Twój kraj zamieszkania ma podpisaną umowę podatkową z USA. Wszyscy nierezydenci muszą zapłacić 10% od każdego podatku dochodowego do $9,525. Jeśli zarobisz więcej niż ta kwota w ramach programu J-1, musisz zapłacić 12% podatku dochodowego od kwoty pomiędzy $9,525 a $38,700.

Jako nierezydent w USA, będziesz podlegał opodatkowaniu od:

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

Termin złożenia zeznania podatkowego w USA upływa 15 kwietnia (ze względu na wybuch epidemii Covid-19, termin złożenia zeznania podatkowego został przedłużony do 15 lipca w 2020 roku). Każdy uczestnik programu J-1 ma obowiązek złożenia zeznania podatkowego.

Jeśli osiągasz dochód w USA, musisz złożyć zeznanie podatkowe. Bardzo ważne jest, abyś wypełniając swoje zeznanie podatkowe złożył je poprawnie. Brak złożenia zeznania podatkowego lub złożenie go niezgodnie z przepisami może prowadzić do kar lub grzywien. Może to również zagrozić Twoim przyszłym aplikacjom o zieloną kartę.

Przy przygotowywaniu dokumentów podatkowych będziesz potrzebował:

-

-

- Paszport

- Daty wjazdu i wyjazdu z USA dla obecnego i wszystkich poprzednich pobytów

- Wszystkie formularze podatkowe, które otrzymałeś (w tym formularze W-2, 1042-S i/lub 1099, itp.)

- Informacja o wizie/ statusie imigracyjnym – formularz DS-2019

- Numer ubezpieczenia społecznego (SSN) lub indywidualny numer identyfikacyjny podatnika (ITIN)

-

Wypełnienie formularza 1040NR-EZ może być szczególnie mylące dla nierezydentów, dlatego ważne jest, aby nie spieszyć się i postępować zgodnie z instrukcjami. Ważne jest, aby pamiętać, że wiele pól w formularzu nie dotyczy Ciebie, a większość wymaganych informacji to Twoje dane osobowe, zarobki, kwota zapłaconego podatku oraz kwota do zwrotu (jeśli dotyczy).

Mam wizę J-1. Jakie formularze muszę wypełnić?

Jeśli uzyskałeś dochód z USA

Jeśli uzyskałeś dochód z USA w ciągu roku, jest bardzo prawdopodobne, że będziesz musiał złożyć 'Form 8843′ (jeśli nie miałeś dochodu z USA), a także 'Form 1040NR-EZ’, aby wypełnić swoje zeznanie podatkowe.

Będziesz musiał podać swoje imię i nazwisko, aktualny adres zamieszkania, numer Social Security (SSN) lub IRS Individual Taxayer Identification Number (ITIN) oraz inne ogólne informacje osobiste.

Formularz 1040NR-EZ jest Twoim amerykańskim zeznaniem podatkowym i możesz go złożyć wraz z kopią swojego W2 na koniec roku podatkowego. Formularz 1040NR-EZ jest przeznaczony dla studentów J-1, którzy nie mają nikogo na utrzymaniu i nie mogą być zgłoszeni jako współzależni w zeznaniu podatkowym innej osoby. Powinieneś złożyć 1040NR-EZ jeśli Twój jedyny dochód to pensje, wynagrodzenia, napiwki, zwroty podatku, stypendia, a jedyne odliczenia to podatki stanowe i lokalne.

Jeśli osiągnąłeś dochód z USA, będziesz musiał również wysłać formularz W2 'Wage and Tax Statement’ lub 1042-S 'Foreign Person’s U.S. Source Income Subject to Withholding’ wraz ze swoim zeznaniem podatkowym. Jest to dokument podatkowy IRS używany przez pracodawcę w celu zgłoszenia wynagrodzeń wypłacanych pracownikom oraz potrącanych podatków. Jest on podzielony na część stanową i federalną, a także zawiera pola z informacjami o pracodawcy i szczegółami dochodu. Twój pracodawca musi wypełnić formularz W2 lub 1042-S i wyśle go do Ciebie zazwyczaj do 31 stycznia.

Jeśli nie uzyskałeś dochodu z USA

Jeśli przebywasz w USA i nie uzyskałeś dochodu z USA, nadal będziesz musiał złożyć formularz 8843 'Statement for Exempt Individuals with a Medical Condition’.

Łatwo przygotuj swoje zeznanie podatkowe tutaj online ze Sprintax

Czy są jakieś zwolnienia podatkowe dla osób na wizie J-1?

Jako nierezydent, będziesz zwolniony z niektórych podatków, takich jak Social Security i Medicare (podatek FICA). Twój kraj zamieszkania ma również wpływ na wysokość płaconych podatków, ponieważ możesz być uprawniony do korzystania z przywilejów wynikających z umów podatkowych. Ważne jest, aby pamiętać, że jako nierezydent J-1, ubieganie się o American Opportunity Tax Credit (AOTC) jest NIELEGALNE.

Czy istnieją różne zwolnienia w zależności od tego, czy jesteś studentem J-1, nauczycielem czy stażystą?

Nie, zwolnienia są takie same. Obecnie, jedyne odliczenie, jeśli nie ma prawa do traktatu podatkowego, które jest dostępne dla wszystkich uczestników J-1, to odliczenie za podatki stanowe i lokalne, które zapłacili w ciągu roku, ograniczone do $10,000.

Czy posiadacze wizy J-1 mogą korzystać z przywilejów wynikających z traktatu podatkowego?

Większość uczestników wiz J-1 (np. osoby pracujące & travel i au pair) nie może korzystać z przywilejów wynikających z umów podatkowych.

Jednakże studenci, nauczyciele, badacze, naukowcy i skarbnicy mogą korzystać z niektórych umów podatkowych, jeśli spełniają wymagania.

Czy możesz uwzględnić osoby pozostające na Twoim utrzymaniu w zeznaniu podatkowym J-1?

Obywatele Kanady, Meksyku i Korei Południowej oraz studenci i stażyści J-1 z Indii, którzy korzystają z umowy podatkowej z Indiami, mogą ubiegać się o osoby pozostające na ich utrzymaniu na formularzu 1040NR.

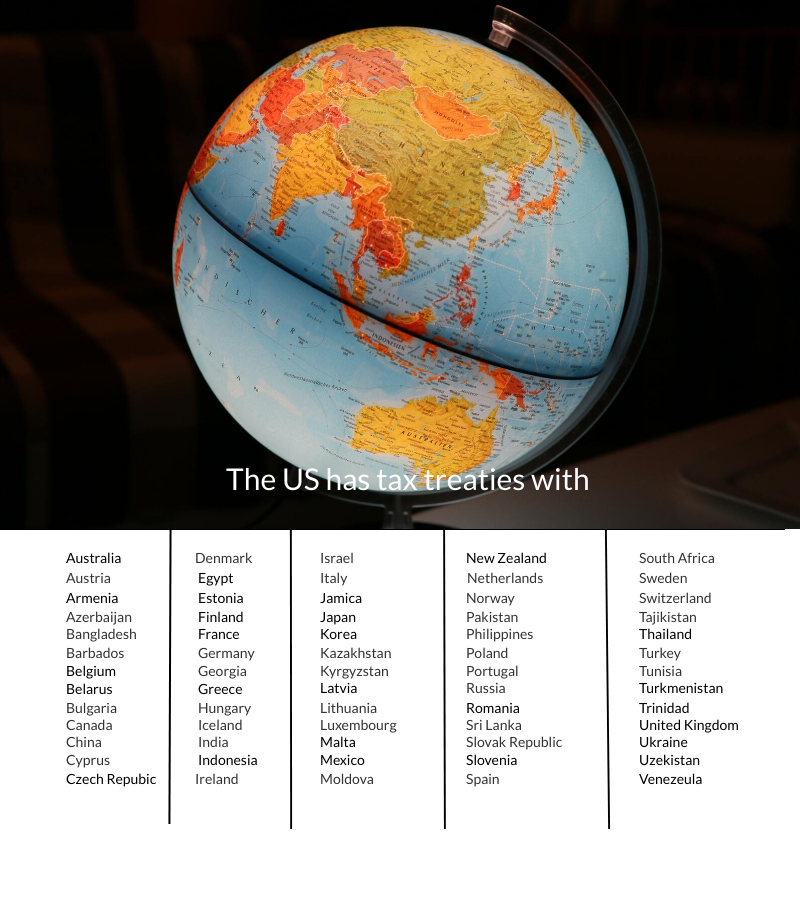

USA posiada umowy podatkowe z różnymi krajami, które mogą mieć wpływ na Twoje rozliczenie podatkowe, jeśli Twój kraj zamieszkania jest w nich zawarty. Dla obcokrajowców nie będących rezydentami, umowy te często mogą zredukować lub wyeliminować amerykański podatek od różnego rodzaju usług osobistych i innych dochodów. Mogą to być emerytury, odsetki, dywidendy, tantiemy i zyski kapitałowe.

Kraje zaznaczone na ciemnoniebiesko mają podpisaną umowę podatkową z USA:

Stany Zjednoczone mają podpisane umowy podatkowe z każdym z następujących krajów:

Dla studentów, praktykantów i osób szkolących się na wizach J-1, korzyści płynące z umów podatkowych obowiązują przez 4-5 lat. Dla nauczycieli i profesorów limit wynosi około 2-3 lat.

Jeśli Twój kraj nie ma umowy podatkowej z USA lub umowa nie obejmuje rodzaju dochodu, który osiągasz, musisz zapłacić podatek od tego dochodu

Art. 21(2) umowy podatkowej pomiędzy Stanami Zjednoczonymi a Indiami pozwala międzynarodowym studentom z Indii ubiegać się o standardowe odliczenia w Formularzu 1040NR lub Formularzu 1040NR EZ.

Jak umowa podatkowa pomiędzy Niemcami a USA ma się do posiadaczy J-1?

W niemieckiej umowie podatkowej znajdują się dwa różne paragrafy dotyczące posiadaczy J-1. Jeden paragraf dotyczy nauczycieli i profesorów wizytujących, który zwalnia ich na 24 miesiące od daty przyjazdu z pełnego dochodu za nauczanie i badania, jeśli są zaproszeni do USA na program nie dłuższy niż 2 lata.

Drugi paragraf pozwala studentom studiów dziennych na uniwersytecie amerykańskim, stażystom akademickim i biznesowym ubiegać się o $9,000 rocznie przez cztery lata, jeśli otrzymują wynagrodzenie za usługi osobiste (zatrudnienie) w USA. Są oni również uprawnieni do pełnego zwolnienia z podatku od stypendiów i grantów, które otrzymują od amerykańskich instytucji edukacyjnych.

Gdzie mogę wysłać mój formularz zeznania podatkowego J-1?

Adres, na który wyślesz swoje odpowiednie formularze podatkowe będzie zależał od tego, gdzie przebywałeś podczas pobytu w Stanach Zjednoczonych.

Ogólnie, formularze podatkowe wyślesz do Departamentu Skarbu Internal Revenue Service w każdym stanie, w którym przebywałeś. Powinieneś sprawdzić stronę IRS, jeśli nadal nie jesteś pewien, gdzie wysłać swoje formularze.

Czy mogę złożyć wspólne zeznanie podatkowe J-1, jeśli jesteś w związku małżeńskim, czy powinienem złożyć osobne zeznanie?

Cudzoziemcy nierezydenci nie mogą składać wspólnego zeznania podatkowego w żadnym wypadku. Powinni zawsze składać osobne zeznania, nawet jeśli mają prawo do ubiegania się o osoby pozostające na ich utrzymaniu. Osoby pozostające na utrzymaniu mogą ubiegać się o zwrot podatku tylko na jednym z zeznań małżonków.

Jak ubiegać się o zwrot podatku z J-1?

Wielu studentów zagranicznych J-1 ma prawo ubiegać się o zwrot podatku zarówno federalnego jak i stanowego. Możesz to zrobić wypełniając swoje zeznanie podatkowe.

Robienie tego samodzielnie może być często stresujące, ale Sprintax sprawia, że ubieganie się o zwrot podatku J-1 jest proste!

Łatwo przygotuj swoje zeznanie podatkowe tutaj online ze Sprintax

Jak długo trwa uzyskanie bezpośredniego zwrotu podatku z J-1?

Dokładne terminy są ustalane przez IRS i są różne dla każdego zwrotu, więc trudno jest określić dokładny czas oczekiwania na zwrot. Czas rozpatrywania zeznania podatkowego w formie papierowej szacowany jest na 4-6 tygodni od momentu otrzymania zeznania podatkowego przez IRS. Powinieneś doliczyć jeszcze 1-2 tygodnie na wysyłkę.

Czy otrzymasz zwrot podatku szybciej z direct deposit?

Długość przetwarzania papierowych zeznań podatkowych jest taka sama jak online. Jednak otrzymanie polecenia zapłaty jest szybsze niż realizacja czeku w banku.

Czy mogę przyspieszyć zwrot podatku?

Tak, jeśli złożysz zeznanie podatkowe przed terminem 15 kwietnia (z powodu epidemii Covid-19 termin składania zeznań podatkowych został przedłużony do 15 lipca w 2020 roku), Twoje zeznanie podatkowe prawdopodobnie zostanie rozpatrzone szybciej niż gdybyś zostawił je na ostatni dzień. Wynika to z ilości zeznań podatkowych, które będą musiały zostać rozpatrzone w terminie.

Kto może mi pomóc z moim zeznaniem podatkowym J-1?

Sprintax jest partnerem dla nierezydentów w TurboTax i jedynym programem do samodzielnego przygotowywania zeznań podatkowych dla nierezydentów w USA.

Założenie konta w Sprintax pozwoli Ci w łatwy sposób przygotować w pełni wypełnione i zgodne z przepisami zeznanie podatkowe 1040NR lub 1040NR-EZ (dla nierezydentów) oraz formularz 8843.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()