Tens of thousands of people flock to the US on J-1 visas each year.

Every J-1 participant has a tax filing requirement, it’s the law!

Many J-1 visa holders are confused by the often tricky US tax jargon. However, it’s not as bad as it seems, and knowing even a little about your filing requirements can go a long way!

With this in mind, we’ve created a blog post that will answer some common queries from J-1 participants in the US!

- Table of Contents:

- Måste J-1-visuminnehavare betala skatt i USA?

- Som icke bosatt i USA kommer du att beskattas på:

- How can I determine my tax residency status while in the US on a J-1 program?

- How do I file my J-1 tax return?

- Jag har ett J-1-visum. Vilka blanketter måste jag fylla i?

- Om du har fått en inkomst från amerikansk källa

- Om du inte fick någon inkomst från amerikansk källa

- finns det några skattebefrielser för personer med J-1-visum?

- Är det olika undantag beroende på om du är en J-1-student, lärare eller praktikant?

- Kan innehavare av J-1-visum utnyttja förmåner från skatteavtal?

- Kan du ange anhöriga på din J-1-skattedeklaration?

- Hur är skatteavtalet mellan Tyskland och USA relevant för J-1-innehavare?

- Vart skickar jag min J-1-skattedeklarationsblankett?

- Kan jag lämna in en gemensam J-1-skattedeklaration om du är gift eller ska jag lämna in en separat deklaration?

- Hur begär jag tillbaka J-1-skatt?

- Hur lång tid tar det att få en direktinbetalning för en J-1-skatteåterbäring?

- Får du tillbaka din skatt snabbare med direktinbetalning?

- Kan jag påskynda min skatteåterbäring?

- Vem kan hjälpa mig med min J-1-skattedeklaration?

- Subscribe to the Sprintax Blog!

Table of Contents:

-

- Should you pay tax?

- Determine your tax residency

- How to file a tax return

- Tax forms

- Tax exemptions

- Tax treaty benefits

- Can you claim dependents?

- Skatteavtal mellan Tyskland och USA

- Var ska jag skicka skattedeklarationen

- Kan du lämna in en gemensam skattedeklaration om du är gift

- För att kräva tillbaka J1-skatt

- Direktinbetalning för återbetalning av J1-skatt

- Hur påskyndar jag min skatteåterbetalning

- Har du behov av hjälp med J1-skattedeklarationen?

Måste J-1-visuminnehavare betala skatt i USA?

J-1-innehavare i USA måste betala skatt på alla inkomster med ursprung i USA som de får under sin vistelse i USA. Hur mycket skatt du ska betala beror på ett antal faktorer, till exempel hur mycket du tjänar, skattesatsen i din delstat och om ditt bosättningsland har ett skatteavtal med USA. Alla personer som inte är bosatta i landet måste betala 10 % på all inkomstskatt upp till 9 525 dollar. Om du tjänar mer än detta belopp på ditt J-1-program måste du betala 12 % i inkomstskatt på beloppet mellan 9 525 dollar och 38 700 dollar.

Som icke bosatt i USA kommer du att beskattas på:

-

-

- Wages and compensation

- Salaries

- Tips

- Interest

- Dividends

- Some scholarships/fellowship grants

- Prizes/awards

-

How can I determine my tax residency status while in the US on a J-1 program?

Most J-1 holders in the US are considered to be nonresident aliens for tax purposes. This is determined by what’s known as the substantial presence test, which is used by the IRS to decide whether an individual who is neither a US citizen nor a US permanent resident should be taxed as a US citizen or a nonresident alien for a specific year. The difference between the two is that US citizens are taxed on their worldwide income while nonresident aliens have to report only their US-sourced income.

Complete the Substantial Presence Test for free with Sprintax.

How do I file my J-1 tax return?

Sista datum för att lämna in din amerikanska skattedeklaration är den 15 april (på grund av Covid-19-utbrottet har tidsfristen för skattedeklaration förlängts till den 15 juli 2020). Varje deltagare i J-1-programmet har en skyldighet att lämna in en skattedeklaration.

Om du tjänar inkomster i USA måste du lämna in en skattedeklaration. Det är enormt viktigt att du deklarerar korrekt när du fyller i din skattedeklaration. Om du inte lämnar in en skattedeklaration eller om du lämnar in en skattedeklaration som inte uppfyller kraven kan det leda till böter eller straffavgifter. Det kan också äventyra dina framtida ansökningar om amerikanskt visum och grönt kort.

När du förbereder dina amerikanska skattedokument behöver du:

-

-

- Pass

- Inresedatum för inresa i och utresa från USA för nuvarande och alla tidigare besök

- Alla skatteblanketter som du har fått (inklusive formulär W-2, 1042-S och/eller 1099, osv.)

- Visa/information om invandrarstatus-Form DS-2019

- Social Security Number (SSN) eller Individual Taxpayer Identification Number (ITIN)

-

Det kan vara särskilt förvirrande att fylla i 1040NR-EZ för personer som inte är bosatta i landet, så det är viktigt att ta god tid på dig och följa instruktionerna. Det är viktigt att komma ihåg att många av rutorna på formuläret inte kommer att gälla dig och att majoriteten av den information som krävs är dina personuppgifter, inkomster, det skattebelopp du betalat och det belopp du ska få tillbaka (om detta gäller dig).

Jag har ett J-1-visum. Vilka blanketter måste jag fylla i?

Om du har fått en inkomst från amerikansk källa

Om du har fått en inkomst från amerikansk källa under året är det ytterst troligt att du kommer att behöva fylla i ”Form 8843” (om du inte hade någon inkomst från amerikansk källa) och även ”Form 1040NR-EZ” för att fylla i din skattedeklaration.

Du måste ange ditt namn, din nuvarande adress och ditt socialförsäkringsnummer (SSN) eller IRS individual taxpayer identification number (ITIN) samt andra allmänna personuppgifter.

Formulär 1040NR-EZ är din amerikanska skattedeklaration och du kan lämna in den tillsammans med en kopia av din W2 i slutet av skatteåret. 1040NR-EZ är avsedd för J-1-studenter som inte har några anhöriga och som inte kan tas upp som anhörig i någon annans skattedeklaration. Du bör lämna in 1040NR-EZ om din enda inkomst kommer från löner, löner, dricks, skatteåterbetalningar, stipendier och dina enda avdrag var statliga och lokala skatter.

Om du tjänade inkomster från USA måste du också skicka in ett formulär W2 ”Wage and Tax Statement” eller ett formulär 1042-S ”Foreign Person’s U.S. Source Income Subject to Withholding” tillsammans med din skattedeklaration. Detta är ett skattedokument från IRS som din arbetsgivare använder för att rapportera löner som betalats ut till anställda och de skatter som innehållits. Det är indelat i delstatliga och federala avsnitt och det finns fält med arbetsgivarinformation och detaljer om inkomsten. Din arbetsgivare måste fylla i ett formulär W2 eller 1042-S och de skickar det till dig vanligtvis senast den 31 januari.

Om du inte fick någon inkomst från amerikansk källa

Om du befinner dig i USA och inte hade någon inkomst från amerikansk källa måste du fortfarande lämna in ett formulär 8843 ”Statement for Exempt Individuals with a Medical Condition”.

Förbered enkelt din skattedeklaration här online med Sprintax

finns det några skattebefrielser för personer med J-1-visum?

Som icke bosatt är du undantagen från vissa skatter, till exempel socialförsäkringsskatt och sjukförsäkring (FICA-skatt). Ditt bosättningsland kommer också att ha betydelse för vilka skatter du kommer att betala, eftersom du kan ha rätt till förmåner enligt skatteavtal. Det är viktigt att notera att det är ILLEGALT för dig som icke bosatt J-1-deltagare att ansöka om American Opportunity Tax Credit (AOTC).

Är det olika undantag beroende på om du är en J-1-student, lärare eller praktikant?

Nej, undantagen är desamma. För närvarande är det enda avdraget om det inte finns någon rätt till skatteavtal, som är tillgängligt för alla J-1-deltagare om avdraget för statliga och lokala skatter som de betalat under året, med ett tak på 10 000 dollar.

Kan innehavare av J-1-visum utnyttja förmåner från skatteavtal?

De flesta J-1-deltagare (till exempel arbets & resor och au pairer) kan inte utnyttja skatteavtal.

Däremot kan studenter, lärare, forskare, akademiker och skattesmitare utnyttja vissa skatteavtal om de uppfyller kraven.

Kan du ange anhöriga på din J-1-skattedeklaration?

Medborgare i Kanada, Mexiko och Sydkorea samt J-1-studenter och praktikanter från Indien som utnyttjar skatteavtalet med Indien får göra anspråk på sina anhöriga på blankett 1040NR.

USA har inkomstskatteavtal med olika främmande länder, vilket kan påverka din skattedeklaration om ditt bosättningsland ingår i dem. För utlänningar som inte är bosatta i landet kan dessa avtal ofta minska eller eliminera amerikansk skatt på olika typer av personliga tjänster och andra inkomster. Det kan handla om allt från pensioner, räntor, utdelningar, royalties och kapitalvinster.

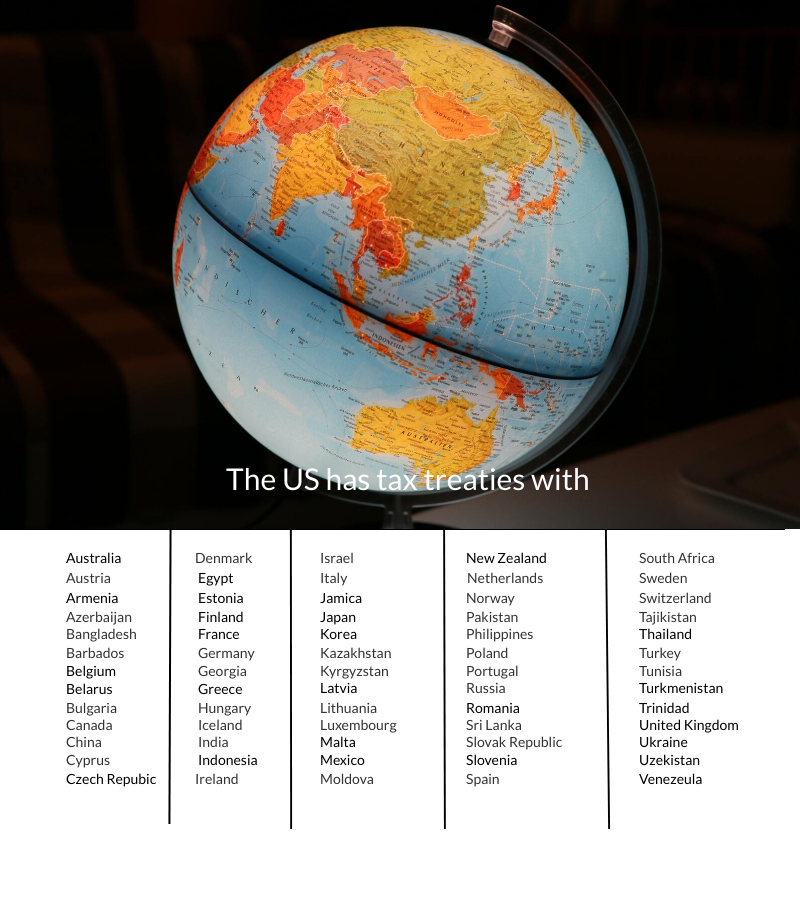

De länder nedan som är skuggade i mörkblått har ett skatteavtal med USA:

USA har skatteavtal med vart och ett av följande länder:

För studerande, lärlingar och utbildare med J-1-visum är fördelarna med skatteavtalen tillämpliga i 4-5 år. För lärare och professorer är gränsen cirka 2-3 år.

Om ditt land inte har något skatteavtal med USA eller om avtalet inte omfattar den typ av inkomst du tjänar måste du betala skatt på denna inkomst

Artikel 21.2 i skatteavtalet mellan USA och Indien gör det möjligt för internationella studenter från Indien att göra anspråk på standardavdrag i formulär 1040NR eller formulär 1040NR EZ.

Hur är skatteavtalet mellan Tyskland och USA relevant för J-1-innehavare?

Det finns två olika paragrafer i dokumentet om Tysklands skatteavtal som omfattar J-1 besökare. Den ena punkten gäller lärare och gästprofessorer som under 24 månader från och med ankomstdatumet undantas från full inkomst för undervisning och forskning om de bjuds in till USA inom ramen för ett program på högst två år.

Den andra punkten gör det möjligt för heltidsstuderande vid ett amerikanskt universitet, akademiska praktikanter och praktikanter inom affärsvärlden att begära 9 000 US-dollar per år i fyra år om de får betalt för personliga tjänster (anställning) i USA. De har också rätt till fullständig skattebefrielse för stipendier och bidrag som de får från amerikanska utbildningsinstitutioner.

Vart skickar jag min J-1-skattedeklarationsblankett?

Adressen till vilken du skickar dina relevanta skattedeklarationsblanketter beror på var du vistades under din tid i delstaterna.

I allmänhet skickar du dina skattedeklarationsblanketter till finansdepartementet Internal Revenue Service i den delstat där du befann dig. Du bör kontrollera IRS webbplats om du fortfarande är osäker på var du ska skicka dina blanketter.

Kan jag lämna in en gemensam J-1-skattedeklaration om du är gift eller ska jag lämna in en separat deklaration?

Non resident aliens kan inte lämna in en gemensam skattedeklaration för gifta under några omständigheter. De ska alltid lämna in separata deklarationer även om de har rätt att göra anspråk på anhöriga. Beroende personer kan endast krävas på en av makarnas deklarationer.

Hur begär jag tillbaka J-1-skatt?

Många internationella J-1-studenter har rätt att begära återbetalning av både federala och delstatliga skatter. Du kan göra detta genom att lämna in din skattedeklaration.

Att göra det själv kan ofta vara stressigt, men Sprintax gör det enkelt att kräva tillbaka din J-1-skatt!

Förbered enkelt din skattedeklaration här online med Sprintax

Hur lång tid tar det att få en direktinbetalning för en J-1-skatteåterbäring?

Exakta tidsramar bestäms av IRS och skiljer sig åt för varje återbäring, så det är svårt att sätta en exakt tidsram för din återbäring. Behandlingstiden för pappersskattedeklarationer beräknas till 4-6 veckor från det att skattedeklarationen tas emot av IRS. Du bör räkna med ytterligare 1-2 veckor för postgång.

Får du tillbaka din skatt snabbare med direktinbetalning?

Tiden för behandling av skattedeklarationer på papper är densamma som online. Att få en direktdebitering är dock snabbare än att lösa in en check på din bank.

Kan jag påskynda min skatteåterbäring?

Ja, om du lämnar in din skattedeklaration före tidsfristen den 15 april (på grund av Covid-19-utbrottet har tidsfristen för inlämning av skattedeklarationer förlängts till den 15 juli 2020) kommer din skattedeklaration troligen att behandlas snabbare än om du lämnar den till den sista dagen. Detta beror på volymen av skattedeklarationer som kommer att behöva behandlas när tidsfristen löper ut.

Vem kan hjälpa mig med min J-1-skattedeklaration?

Sprintax är den bästa partnern för icke-invånare för TurboTax och den enda federala och delstatliga skattemjukvaran för icke-invånare i USA.

Om du skapar ett Sprintax-konto kan du enkelt förbereda fullständigt ifyllda och kompatibla 1040NR- eller 1040NR-EZ-skattedeklarationer (skattedeklarationer för icke-invånare) och skattedokumenten i form av blankett 8843.

Sprintax will also help you to claim your maximum legal tax refund.

With Sprintax you can:

-

-

- Save time and stress!

- Determine your residency status

- Prepare a fully compliant US tax return

- Maximize your State tax refund

- Avail of our 24/7 Live Chat facility

-

Prepare your J1 tax documents with Sprintax today

Subscribe to the Sprintax Blog!

US tax can be confusing. Especially for nonresidents!

That’s why, if you’re an International Student or J-1 participant in the US, or you work in a University International Student Office, you should subscribe to the Sprintax blog.

You’ll find tons of useful content for nonresidents. We cover tax, student life, acclimatizing to the US and much more.

So what are you waiting for? Sign up today and never miss a thing!

![]()