- Vad är Revenue Bonds?

- Vi tar ett exempel

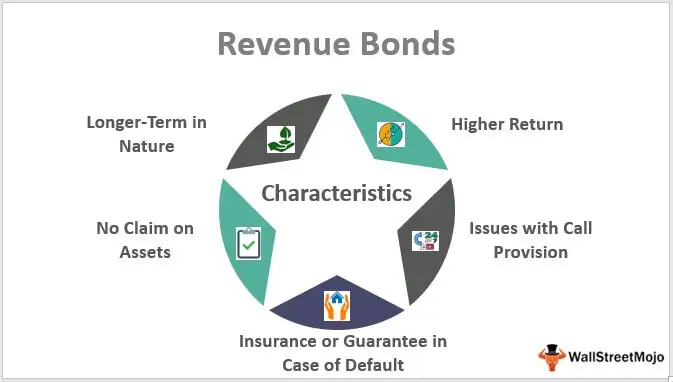

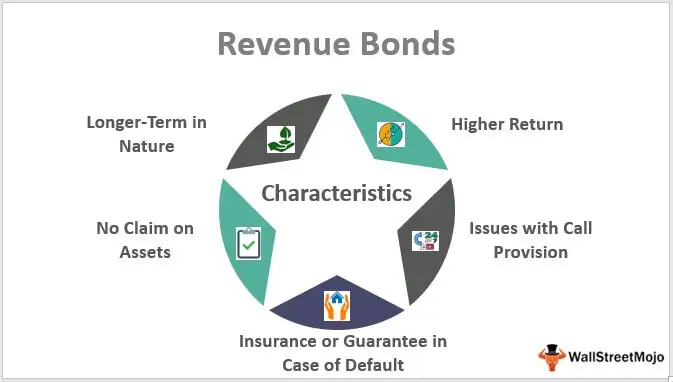

- Kännetecken för inkomstobligationer

- #1 – Långsiktiga till sin natur

- #2 – Högre avkastning

- #3 – Ingen fordran på tillgångar

- #4 – Problem med call provision

- #5 – Insurance or Guarantee in Case of Default

- Typer av intäktsobligationer

- Fördelar

- #1 – Kommunala obligationer kan betraktas som mindre volatila

- #2 – Obligationsinnehavare är ganska känslomässigt bundna

- Nackdelar

- #1 – Högre fallissemangsrisker

- #2 – Inflationen pressar avkastningen nedåt

- #3 – Fördelen med skattebefrielse kan återkallas

- ending tax legislation does impact the value of revenue bonds if the state or federal tax rate is reduced. Med andra ord ger dessa obligationer maximal nytta i en högskattemiljö där en person med hög skattesats får fördel av skattebefrielse. Som ett undantag kan dessa skattebefrielsefördelar som ges till intäktsobligationer återkallas av en IRS. Nyckelpunkter att komma ihåg Ratingbyråer betygsätter dessa obligationer baserat på deras förmåga att betala tillbaka ränta och kapital. De utvärderar också projektens kassagenererande förmåga. Mutual funds och municipal bonds investment trust är det vanligaste sättet att investera i intäktsobligationer och andra former av kommunala obligationer. Just precis som vanliga obligationer är intäktsobligationer omvänt relaterade till räntan, dvs, prisfall är räntehöjning och vice versa. Dessa obligationer kan utfärdas i form av ett förskjutet förfallodatum och kallas för serieobligationer. De skiljer sig från allmänna obligationsobligationer som inte investerar i inkomstgenererande projekt utan ger service till hela samhället medan projekt som finansieras av sådana obligationer endast debiterar det samhälle som betalar för servicen. Jo lägre skattesats desto mer gynnsamma företagsobligationsinvesteringar eftersom skattekostnaderna ökar. Kommunala obligationer verkar mer attraktiva. Slutsats

- Recommended Articles

Vad är Revenue Bonds?

Revenue Bonds är obligationer som emitteras av kommunala bolag där intäkterna från inkomstproducerande projekt, t.ex. avgiftsbelagda broar, motorvägar, avloppsanläggningar, flygplansbyggnationer, vägar, lokala arenor, används för att återbetala skuldförpliktelsen (både ränte- och kapitaldelen). Dessa obligationer emitteras ofta av statliga myndigheter och intäkterna garanteras av inkomster som genereras från projekten. Det finns emissioner med ett nominellt värde på 1000 & 5000 med halvårsbetalningar. Vissa är emissioner i form av nollkupongobligationer.

Vi tar ett exempel

Peter investerar i räntebärande värdepapper. Han identifierar att en lokal kommun skaffar 10 miljoner dollar för att finansiera byggandet av en ny bro genom att utfärda inkomstobligationer. Efter att noggrant ha utvärderat projektens kreditvärdighet är han ganska säker på att projektet kommer att lyckas generera tillräckliga intäkter för att betala tillbaka intäkterna, han bestämmer sig för att köpa det.

Kännetecken för inkomstobligationer

#1 – Långsiktiga till sin natur

Dessa obligationer används för att finansiera långfristiga projekt, så förfallodatumet ligger ofta mellan 20 och 30 år. Ränte- och kapitalbetalningar görs båda efter det att projektets driftskostnader har täckts. Om projektet inte genererar tillräckligt med medel kan betalningen skjutas upp till ett senare datum.

#2 – Högre avkastning

De ger en högre avkastning än de allmänna obligationsobligationerna eftersom de är säkrade av de intäkter som genereras från projektet, det finns en större risk för att den utlovade avkastningen inte betalas ut, så investeraren kompenseras med en högre avkastning jämfört med allmänna obligationsobligationer för att locka dem.

#3 – Ingen fordran på tillgångar

Bondinnehavare har ingen fordran på projektets tillgångar. Om projekten inte visar sig vara framgångsrika kan obligationsinnehavarna inte återta vägarna eller utrustningen.

#4 – Problem med call provision

Dessa obligationer emitteras med en catastrophe call provision, vilket gör det möjligt för emittenten att återkalla obligationerna om den intäktsgenererande anläggningen förstörs.

4.6 (319 ratings) 1 Course | 3+ Hours | Full Lifetime Access | Certificate of Completion

#5 – Insurance or Guarantee in Case of Default

Such bonds are exposed to credit, interest, call, and market risks similar to other class of debt. To avoid defaulting on its obligation, the issuer often provides insurance on their bonds. I vissa fall tillhandahåller även federala organ en garanti.

Typer av intäktsobligationer

- Industriella obligationer finansierar offentliga projekt som parker, stadion de kommer att generera användningsmat när de bokas för konserter, sportevenemang, möten.

- Flygplatsobligationer för att finansiera byggandet av flygplatser, landningsavgifter, bränsleavgifter, hyresbetalningar för att säkra obligationerna.

- Offentliga bruksobligationer som finansierar genom försäljning av elektricitet.

- Sjukhusobligationer som finansierar byggande av sjukhus, renovering, inköp av utrustning.

- Högvägsobligationer som används för att bygga inkomstbringande anläggningar som broar och avgiftsbelagda vägar.

- Transportobligationer emitteras för att finansiera lokala kollektiva transporter, t.ex. bussar, tunnelbanesystem.

- Speciella skatteobligationer – genererar medel genom att ta ut en skatt på en viss verksamhet eller tillgång, t.ex, den särskilda skatten kan tas ut på försäljning av alkohol eller tobak.

- Avloppsprojekt där kontanter genereras från användningsavgifter, taxeringsavgifter, anslutningsmat används för att betala obligationer.

Fördelar

En av fördelarna med att investera i intäktsobligationer är att ränteinkomsterna vanligen är undantagna från federala, statliga eller lokala skatter. Det är alltså ganska fördelaktigt för investerare med en hög inkomstskatteklass. På grund av denna fördel är den populär i stater med hög skattesats. Tänk på en investerare med en total portfölj på 500 000 dollar. Han överväger alternativa sätt att investera och väljer två alternativ nedan:

- Option 1 Att köpa företagsobligationer som ger en total årlig avkastning på 7 %, dvs. 35000 dollar

- Option 2 Att köpa skattefria kommunala obligationer med en avkastning på 5 %, dvs, 25000 dollar i ränteinkomst per år.

Om han väljer alternativ 1 är han fortfarande skyldig att betala en inkomstskatt på till exempel 30 % (som gäller i den staten), dvs. 10500 dollar, vilket minskar hans ränteinkomst till 24500 dollar. I det senare fallet behöver han dock inte vara skyldig skattemyndigheterna något och kan behålla hela beloppet.

#1 – Kommunala obligationer kan betraktas som mindre volatila

Obligationer med kort löptid är mindre volatila och deras värde fluktuerar inte ofta jämfört med obligationer med längre löptid. Det finns dock en avvägning mellan risk och avkastning där avkastningen tenderar att vara lägre för obligationer med kortare löptid.

#2 – Obligationsinnehavare är ganska känslomässigt bundna

När en obligationsinnehavare köper en kommunalobligation som används av regeringen eller lokala myndigheter för att finansiera sjukhus, skolor eller gym på orten bidrar detta till att förbättra livsstilen för en genomsnittlig person, så obligationsinnehavaren behåller den till förfall

Nackdelar

#1 – Högre fallissemangsrisker

Då de inte backas upp av kommunens fulla tro och kreditvärdighet, är de föremål för högre risker för fallissemang jämfört med allmänna obligationer

#2 – Inflationen pressar avkastningen nedåt

Inflationstakten har en drastisk inverkan på den avkastning som genereras av dessa obligationer. Skatteobligationer med rörlig ränta erbjuder dock ett visst skydd mot inflation.

#3 – Fördelen med skattebefrielse kan återkallas

Inkomstobligationer utgör den stora majoriteten av kommunala obligationer. Investors willing to buy these bonds must know the varieties available, as well as how the project will produce the promised return on a consistent basis.

Recommended Articles

This has been a guide to What is Revenue Bonds & its Definition. Here we discuss the revenue bond types and characteristics along with the example, advantages, and disadvantages. You can learn more about from the following articles –

- Bullet Bond Definition

- Bond Fund

- Yankee Bonds Definition

- Agency Bond